参考观研天下发布《2018-2024年中国商业银行信贷业务产业市场竞争格局研究及投资价值前景评估报告》

部分银行信贷调整背后探因

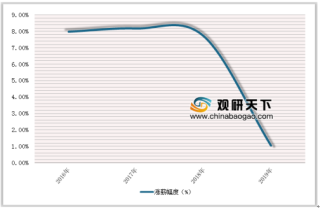

进入2018年,防范化解重大风险等三大攻坚战拉开帷幕,银行业和房产行业监管双向趋严,银行贷款业务更加小心谨慎,部分银行开始暂停受理房地产行业新增授信,或暂停房地产开发贷业务。目前看只是部分中小银行的个例,而非推及全国的普遍现象,但也说明一些变化正在发生。另外,这属于银行内部贷款、授信结构的自主调整,主要是收紧传统业务的授信和放贷,而租赁地产项目仍然保持着宽松和倾斜,是个别银行内部的自主经营决策变化。

我认为,部分中小银行推出此举主要有两方面原因:一是执行监管政策文件的规定。日前,中国银监会召开2018年全国银行业监督管理工作会议,会上提到2018年将继续防控金融风险,将在降低企业负债率,严格控制高负债企业融资的同时,控制居民杠杆率的过快增长,打击挪用消费贷款、违规透支信用卡等行为,严控个人贷款违规流入股市和房市,继续遏制房地产泡沫化。应监管层要求,银行对涉及涉嫌违规业务进行暂停和清理。二是对房地产行业未来发展趋势预先布局和调整。受政策导向影响,房地产行业未来将朝着租购并举、共有产权等方向培育和发展,银行不得不重新考虑授信额度和资金在传统业务与创新业务结构上的配置。同时,资金投放在回收周期短、更具安全性的创新项目上,对银行资产负债表也是一种改善。

中小房企融资将更难

部分中小银行暂停房企新增授信对房产市场会有一定影响,但并无绝对不利。

首先,中小型房企受影响最大,可能出现抱团现象,但更可能转战租赁市场。监管和融资双重压力下,中小型房企面临生死存亡的历史抉择,可能有两条出路:一是通过被并购或抱团的形式扩大规模来降低融资和拿地的难度,参与大型房企竞争;二是在传统业务市场份额持续丢失难以为继、政策对租赁市场发展大力扶持、银行授信贷款可能在传统领域继续收紧而在租赁房产持续宽松等现状下,中小房企转战租赁市场。应该说,现在也是中小型房企战略转型的重要契机。

其次,大型房企受影响较小,趋向自救,改善资产负债表,传统业务市场集中度将进一步提升。个别银行暂停授信和开发贷主要针对地方小型房企,大型房企凭借其信誉好、规模大、市场认可度高等实力仍可成为“优质可贷资源”,受影响较小。尽管如此,融资渠道总体收紧大背景下,倒逼大型房企被迫优化业务和资产结构以保持其“优质性”。去年年末,数家大型房企大规模抛售资产负债率较高的地产项目,其实便是应对资金紧张的措施,也改善了资产负债表。在传统业务上,资金壁垒利好大型房企,未来或将呈几大寡头格局,市场份额进一步向几大巨头集中,传统业务领域将出现超级公司。

再次,房企融资趋紧,将被迫寻求多种融资模式并推动租赁市场发展。总体而言,银行信贷和信托资金更加趋于审慎,必将导致房地产行业融资渠道收窄、难度上升、成本增加,房企为图生存发展,将不得不寻求其他融资方式,如股市再融资、发债、国外借贷、或新型“股+债”模式。此外,传统业务收紧授信和贷款,而对租赁市场保持宽松和开放,可能会导致传统业务集中度提升,活跃新兴租赁市场并助推其快速发展,这对大型、小型房企的影响各有侧重。

【专家简介】郭艳红,方正证券策略首席研究员,方正证券研究所董事。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。