参考中国报告网发布《2017-2022年中国消费贷款行业市场发展现状及十三五发展态势预测报告》

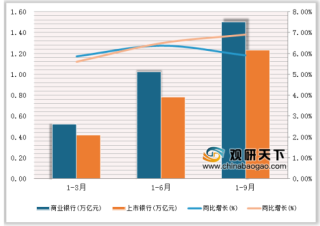

4月人民币贷款增加1.1万亿元,同比多增5422亿元;4月末广义货币(M2)余额159.63万亿元,同比增长10.5%。专家表示,新增贷款超预期,信贷结构更加合理。未来货币政策保持中性偏紧,总体市场流动性可能短中期内都处于小幅收紧的局面,市场利率快速向上突破的可能性不大。

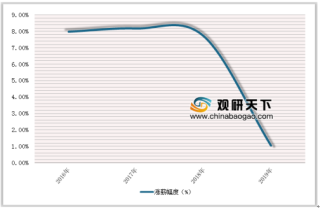

M1M2“剪刀差”持续收敛

4月末,M2余额159.63万亿元,同比增长10.5%,增速分别比上月末和上年同期低0.1个和2.3个百分点;狭义货币(M1)余额49.02万亿元,同比增长18.5%,增速分别比上月末和上年同期低0.3个和4.4个百分点。

中国民生银行首席研究员温彬表示,4月末M2同比增长10.5%,低于市场预期,主要受外汇占款同比负增长影响。同时,财政存款季节性增加,当月增加6425亿元,减少了银行体系流动性。

“信贷超预期增长及跨境资金流动改善维持M2增速相对稳定。”交通银行首席经济学家连平表示,新增贷款超预期及外部流动性压力改善起了较为积极的作用,未来M2很可能继续维持相对平稳的运行态势。

华泰证券首席宏观研究员李超认为,M1和M2增速均出现回落,且“剪刀差”处在持续收敛走势。M1增速符合预测,而M2略低于预期。当前央行公开市场操作持续回笼基础货币将从根本上影响广义货币的增长速度,叠加4月份的财政支出增速回落,M2在基数较小的情况下出现增速持续回落。

信贷需求超预期

“4月新增人民币贷款1.1万亿元,同比多增5422亿元,从需求看,一季度经济开局平稳,贷款需求上升;从供给看,在MPA考核以及利率上升预期下,银行信贷投放更加平衡。”温彬表示,从结构看,受地产调控升级影响,新增按揭贷款4441亿元,较上月略有回落,占全部新增贷款比重40.4%,较上月下降3.7个百分点,今年前4个月,按揭贷款累计占全部新增贷款的35.8%,较上年末回落9.1个百分点,趋向合理区间;企业中长期贷款5226亿元,同比多增5656亿元,前4个月累计占比60%,同比提高20.7个百分点。

浙商银行经济分析师杨跃认为,4月人民币贷款数据高企原因主要有两个:一是经济继续向好趋势未改变,实体经济对融资的兴趣依然浓厚;二是金融监管治理下表外各类类信贷业务正在收缩,融资需求的实现更加依赖于传统信贷业务。

“三因素主导新增贷款超预期,间接融资对直接融资存在短期替代效应。”连平表示,一是实体经济对于信贷融资需求超出市场预期。企业中长期贷款保持5000亿以上单月新增,票融持续减少,表外的信托贷款大幅增加,都表明当前实体经济融资需求与投资增速正互相印证。二是市场利率上移抑制了地方政府债务置换进度,4月地方政府3000多亿的发债规模对于新增企业贷款的拖累较弱,一定程度上突出了4月企业贷款的规模;三是居民户对于住房的非投资性需求超出市场预期。在楼市政策不断趋严的过程中,投资性购房需求已经受到相当大抑制,而从30个大中城市商品房销售面积来看,市场销售情况尚未出现滑坡式回落,使得居民中长期贷款依然较多,虽然未来此现象难以长期维系,这间接反映了当前国内居民家庭资产配置对于住房的依赖性较强。

连平强调,在金融领域持续控风险、去杠杆的背景下,短期内货币政策将保持中性偏紧的态势不会发生太大变化。同时,为引导资金脱虚向实,对于金融机构表外业务的进一步规范和监管加强也是未来的趋势。市场总体流动性可能短中期内都处于小幅收紧的局面,但监管协调推进的节奏也会综合考量市场承受能力及防范系统性风险,市场利率快速向上突破的可能性不大。

资料来源:中国报告网整理,转载请注明出处。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。