近期有迹象显示,2017年以来我国跨境资金流动凸显新变化,跨境资金流出压力明显缓解,这从最新出炉的银行结售汇数据可见。

2月17日,国家外汇管理局发布的数据显示,2017年1月份银行结售汇逆差192亿美元,环比和同比分别下降59%和65%,其中,企业、个人等非银行部门结售汇逆差156亿美元,环比和同比分别下降64%和77%。不仅银行结售汇数据,1月外汇占款等数据对此也已有所体现。

受访业界专家对《中国经营报》记者表示,年初资本外流的情况有所改善,短期资金流动压力减缓,并且未来我国跨境资金流动形势有望继续改善。

银行结售汇逆差明显收窄

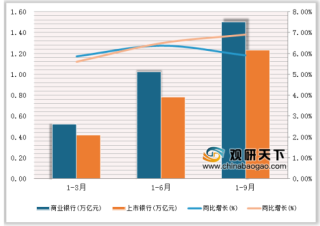

2017年新年伊始,我国跨境资金流动出现了新变化。记者从国家外汇管理局网站获悉,2017年以来,我国跨境资金流出压力明显缓解。这主要表现在两个方面:首先是银行结售汇逆差收窄。2017年1月,银行结售汇逆差192亿美元,环比和同比分别下降59%和65%,其中,企业、个人等非银行部门结售汇逆差156亿美元,环比和同比分别下降64%和77%。

其次是非银行部门涉外收付款逆差下降。1月份,非银行部门涉外收付款逆差97亿美元,环比和同比分别下降21%和83%。其中,外汇收付顺差17亿美元,人民币收付逆差114亿美元。

“造成1月份银行结售汇逆差收窄最直接的原因在于经常项目逆差收窄,1月服务贸易逆差收窄127亿美元,货物贸易顺差增加86亿美元,二者共同作用使经常项目逆差收窄,这直接影响了银行结售汇中的主要项目银行代客结售汇逆差额,进而使1月份银行结售汇逆差明显收窄。”对于银行结售汇逆差明显收窄的原因,银河证券首席经济学家潘向东对《中国经营报》记者分析称。

潘向东还进一步分析指出,从外围环境来看,随着市场对于特朗普上台后的新政预期逐渐回归理性,加之欧元区经济数据表现良好等原因,2017年初美元指数走势阶段性承压;从国内方面来看,从年初公布的包括PMI制造业采购经理人指数、PPI工业生产者出厂价格指数等一系列指标来看,中国经济基本面短期内向好,央行坚持稳健中性的货币政策,从而对人民币汇率企稳形成支撑,境内主体企业和居民结汇意愿回升,购汇意愿回落。与此同时,央行也加强了对结售汇的真实性审查,加强对投机性购汇的打击力度。

因而在他看来,综合以上因素来看,年初资本外流的情况有所改善,短期资金流动压力减缓。

记者注意到,PMI数据显示制造业运行进一步向好:2017 年1 月份,中国官方制造业PMI为51.3%,比2016 年12 月微落0.1 个百分点,但连续4个月保持在51%以上,连续6 个月站上50%的荣枯线,而且是2012 年以来同期高点,延续平稳扩张态势。

同时, 1月PPI数据也超市场预期:1月份PPI同比上涨6.9%,涨幅比2016年12月份扩大1.4个百分点,创下自2011年9月份以来的新高。有分析称,这是因为在基建投资加快落地的背景下,上游生产资料PPI受原材料价格推动快速上涨9.1%,推动了PPI同比上涨。不过,PPI持续上涨态势可能放缓,全年物价水平不会有大的起落,通胀压力并不明显。

“当前我国跨境资金流动总体朝着均衡收敛的特征更加明显。虽然外部环境依然存在较多不确定性,容易引起国际金融市场短期波动,但不会改变我国跨境资金流动的中长期发展趋势,国内经济基本面仍是根本性的支撑因素。进入2017年后,我国经济继续运行在合理区间,1月份PMI连续第6个月处于荣枯线以上,PPI连续第5个月正增长,我国货物出口和进口同比均较快增长。”国家外汇管理局新闻发言人就近期跨境资金流动情况回答记者提问时称。

据该国家外汇管理局新闻发言人介绍,近期我国外汇供求中的积极变化是多方面的:首先,市场主体结汇意愿回升、购汇意愿减弱。1月份,银行客户结汇与涉外外汇收入之比为62%,环比增加4个百分点;银行客户购汇与涉外外汇支出之比为71%,下降3个百分点。其次,企业跨境外汇融资规模稳步提升,国内外汇贷款偿还规模进一步下降。1月份,企业海外代付、远期信用证等进口跨境外汇融资余额环比增长41亿美元,已连续11个月增长;企业偿还国内外汇贷款购汇规模为2013年3月以来最低值,环比下降45%。再次,境内主体购汇需求更加平稳。例如,1月份企业对外直接投资资本金购汇环比下降8%,投资收益购汇环比下降20%;以个人境外旅游、留学等为主的旅行项下购汇环比下降28%。

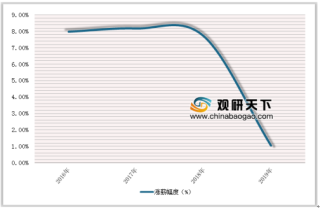

值得注意的是,1月份外汇占款降幅也呈现继续收窄的趋势:2017年1月央行口径外汇占款环比下降2087.66亿元,至217337.60亿元,为连续第15个月下滑,降幅连续第二个月收窄。同时,最新外汇储备规模数据显示,1月外汇储备规模为29982亿美元,环比下降123亿美元。

这在业界专家看来, 1月份外汇占款与外储数据相互印证,表明资本外流压力有所缓解。

跨境资金流动形势有望继续改善

记者采访获悉,未来我国跨境资金流动形势有望继续改善。

对此,潘向东从两个方面来分析:一方面,从国际经济发展形势来看,欧元区政治方面仍存在较大的不确定性,从而打击风险偏好。尽管特朗普新政仍存不确定性,当前美国通胀大幅回暖,劳动力市场及经济基本面表现较好,美联储加息预期依然不减,预计美元走势仍将受到支撑进而保持强势。

另一方面,从国内来看,2017年我国国内经济仍存下行压力,因而内外因素叠加下的人民币汇率贬值压力尚未消除,这将在一定程度上影响我国跨境资金流动。但也应看到,我国监管部门持续加强宏观审慎管理和监管力度,随着央行加强对资金跨境流动的审查,特别是加强了对结售汇的真实性审查,投机性购汇将持续受到抑制。与此同时,央行提出要进一步推动债券市场对外开放,人民币于2016年10月加入SDR货币篮子,开启国际化的新里程。伴随着境内市场开放程度的稳步提高,吸引资本流入的政策措施进一步加大。这些因素将对我国跨境资金流动形势的改善产生积极作用。

记者注意到,2月17日央行网站发布的《2016年第四季度中国货币政策执行报告》中指出,“丰富债券市场产品和层次,完善市场基础设施,稳步推进债券市场对外开放,推动多层次资本市场建设,着力提高金融服务实体经济发展的能力和效率。”

交通银行有分析师也持类似观点,他认为,短期来看,人民币汇率有望保持稳定,近期央行上调操作利率客观上也有助于人民币汇率稳定,加之季节性因素逐步消退,跨境资金外流压力有望进一步减缓。未来需关注企业用汇需求增加给外汇供求带来的压力。

渣打则预计,2017年资本流出预计降至约4000亿美元。“预计2017年资本流出将从2016年的7000亿美元降至约4000亿美元,部分原因是外汇管理的执行将更加严格。”渣打对记者分析称。

渣打还表示,“我们认为维持与美国的利率差异是中国人民银行最近通过逆回购,中期借贷便利MLF和常设借贷便利SLF把利率提升10个基点的原因之一。考虑到通胀上升和去杠杆需要,年底之前人民币可能再有20个基点的加息。”

来自招商证券的统计数据也显示,中美利差在春节后出现较为明显的修复迹象。去年国庆节后,中美10年期国债利差由110bp左右收窄至70bp以下,最低水平仅49bp。去年4季度至今年1月,中美利差平均水平仅为75bp,远远低于历史均值。而春节后的11个交易日中美利差均值已经回升99bp.

“中美利差回升既源于国内货币政策态度转变导致的市场利率提升,也源于今年以来美元指数有所调整,美债收益率回落。”招商证券首席宏观分析师谢亚轩发研报称,利差的修复显示当前中美在经济基本面和货币政策层面的一致性有所提高,这有助于稳定人民币走势和我国跨境资本流动形势。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。