2月15日,《证券日报》记者从央行获悉,为维护银行体系流动性基本稳定,结合近期MLF到期情况,央行对22家金融机构开展MLF操作共3935亿元,其中6个月1500亿元、1年期2435亿元,中标利率与上期持平,分别为2.95%、3.1%。这是央行今年内第三次开展MLF操作,之前两次分别发生在1月13日和1月24日。

央行公开市场昨天还进行了500亿元7天期逆回购操作、200亿元14天期逆回购操作、500亿元28天期逆回购操作,利率均与上期持平。昨日,公开市场实现资金净回笼1400亿元。

2月4日至2月10日,央行连续六天暂停公开市场逆回购操作。央行的解释均是:随着现金逐渐回笼,目前银行体系流动性总量处于较高水平。为保持银行体系流动性基本稳定,暂不开展公开市场逆回购操作。

从本周来看,公开市场共有9000亿元逆回购到期,1515亿元MLF在周三到期,约6300亿元TLF则将于周五左右集中到期。这些到期资金规模达1.68万亿元,是月内资金到期最多的一周。

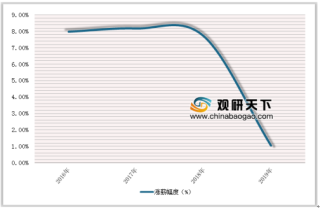

巨额资金到期也在货币市场上得到了反应。昨日,shibor利率全线上涨,隔夜利率报2.2658%,上涨0.48个基点;7天利率报2.6270%,上涨0.62个基点;3个月利率报4.2394%,上涨2.46个基点。

去年央行共展开了17次MLF操作,与逆回购一起构成了变相降准的模式。这种模式成为去年央行调控流动性的主要手段,保证了流动性处于合理充裕状态。

分析人士指出,由于今年货币政策更加强调要保持稳健中性,要综合运用多种货币政策工具,调节好流动性闸门,保持流动性基本稳定。今年央行将在倚重变相降准的模式来调节市场流动性的同时,也会增加价格型工具的使用频度。今年春节前后的货币市场利率上调即是这一思路的体现。

【相关报道】

央行如期再“出手” 昨超额续作3935亿MLF维稳流动性

央行如期再度“出手”,向市场驰援流动性。在昨日上午开展了1200亿元逆回购后,央行微博下午公布,当天对部分金融机构开展了3935亿元中期借贷便利MLF操作,操作量明显超出当天到期量。

业内人士称,央行超额续作MLF,旨在弥补本周巨量到期资金缺口,但利率却与上期持平,合理把握去杠杆进程。同时,从公开市场连日净回笼资金来看,央行有意维持银行体系流动性的基本稳定,流动性环境仍大概率保持紧平衡态势。

MLF加量不加价

央行昨日称,为维护银行体系流动性基本稳定,结合近期MLF到期情况,央行对22家金融机构开展MLF操作共3935亿元,其中6月期MLF操作量为1500亿元、1年期MLF操作量为2435亿元,中标利率与上期持平,分别为2.95%和3.10%。

这较上期MLF操作量增加了约六成,但操作利率却未继续上调。同时,昨日有1515亿元6月期MLF到期,与到期量对冲后,央行昨日超额续作了2435亿元MLF,缓解本周巨额到期资金压力意图明显。

1月24日,央行首次上调MLF操作利率。业内人士指出,昨日利率未继续上行,显示出央行维稳货币政策的意图,有助于缓解之前市场对央行不续作MLF的担忧情绪。

民生证券研究院固收团队负责人李奇霖指出,央行本次超续MLF的目的在于弥补流动性缺口,保持市场流动性基本稳定,毕竟央行只是意在去杠杆,而非造成流动性紧张的恐慌。

从全周来看,本周有逆回购、MLF、临时流动性便利TLF等多项流动性工具到期,虽然央行此前并未公布TLF的具体操作量,但市场预计本周到期资金量或已超1.6万亿元。

值得一提的是,由于市场人士对央行是否会续作TLF仍有分歧,叠加本周巨大的资金到期压力,令机构对未来流动性日趋谨慎。15日当天,7天期、14天期回购利率上涨明显,7天期存款类机构间质押式回购利率DR007报2.76%,较前一交易日跳涨了24个基点,显示出市场对于中长期流动性的担忧。

合理把握去杠杆进程

而从昨日MLF的结构来看,央行开展的6月期MLF操作量恰为1500亿元,与昨日到期6月期MLF数额接近,而超额净投放的MLF则为更长期限的1年期资金。

“本次新增2435亿元1年期MLF投放,使加权资金成本更加接近3.1%,提高了1年期MLF对市场利率的引导作用。”中信证券债券分析师明明测算,政策利率是阶段性上调的,过快上调政策利率并无助于去杠杆,还有可能导致市场出现风险。

央行昨日发布的工作论文指出,宏观分析表明,高储蓄支撑的投资导向增长模式,决定了中国总体上较高水平的杠杆率。尽管高杠杆可能引发系统性金融风险,但债务可持续性在不同情况下的差异,导致杠杆率水平的风险阈值并不稳健。

央行工作论文称,基于此,应合理把握去杠杆和经济结构转型的进程,避免过快压缩信贷和投资可能引发的流动性风险和“债务—通缩”风险,同时也要避免杠杆率上升过快而引发的资产泡沫。

1月24日,央行上调MLF操作利率10个基点,其后逆回购、常备借贷便利SLF利率也上行,引发了市场对未来政策利率进一步调整的担忧。明明预计,政策利率应是阶段调整的,一方面,取决于国内去杠杆政策的效果和进度,另一方面,则受美联储加息后中美利差的影响。年中若美联储加息,在中美利差缩窄并导致资本外流压力加大的情况下,政策利率才有可能进一步上调。

“笼统地去杠杆或加杠杆政策都可能有失偏颇,正确的做法是让市场在资源配置中发挥决定性作用。”央行工作论文称,市场要发挥决定性作用,关键在于政府要更好地发挥作用。要保持宏观政策稳健中性,即宏观环境要松紧适度,而过松、过紧都不利于市场发挥作用。(来源:上海证券报)

【分析评论】

OMO+MLF并举难阻流动性走向紧平衡

15日,央行继续开展逆回购操作,交易量仍不及到期规模,单日公开市场操作实现净回笼1400亿元;不过,15日下午,央行宣布对22家金融机构开展了3935亿元MLF操作。当日有1515亿元MLF到期。市场人士指出,面对短期流动性到期高峰,央行对冲力度加大,料可避免流动性过度紧缩,但资金面在边际上收紧在所难免,未来大概率将呈现紧平衡,而MLF续做或降低了TLF续做可能性。

对冲力度加大

15日早间,央行照常开展逆回购操作,交易量为1200亿元,其中7天期500亿元、14天期200亿元、28天期500亿元,各期限操作利率均保持稳定。因当日有2600亿元逆回购到期回笼,故单日净回笼1400亿元。

央行虽连续第三日开展逆回购操作,向金融市场投放短期流动性,但昨日逆回购交易量环比减少100亿元,到期回笼量则增加了300亿元,导致昨日单日净回笼量较上一日增加400亿元。

15日,逆回购到期量大,还有1515亿元MLF到期,且适逢例行存准缴款日,存款类机构或面临一定量存准补缴,如此多重压力下,央行逆回购操作量不增反降,暗示央行流动性投放或有“后手”。临近午盘,市场上便传出消息称央行将与部分银行开展MLF操作,期限仍为6个月和1年期,利率持平于上次的2.95%和3.10%,但具体操作规模还有待披露。

15日下午,央行透过官方微博对MLF操作的消息予以确认。央行微博称,当日对22家金融机构开展MLF操作共3935亿元,其中6个月期1500亿元,1年期2435亿元,中标利率均与上期持平。

据数据,本月共有2050亿元MLF到期,除15日有1515亿元之外,本月19日还将有535亿元到期。

TLF续做存悬念

15日,央行公开市场操作与MLF操作并举,显示其应对短期流动性到期高峰的力度在加大。不过,连日来,公开市场持续净回笼的累积效应正显现,昨日银行间货币市场流动性仍呈现边际收紧的态势。

交易员称,昨日货币市场流动性继续趋于收敛,7天及以上期限资金偏紧,此前一直充裕的隔夜资金供给也出现收紧。虽然央行通过OMO和MLF投放流动性,但近段时间净回笼的规模不小,流动性总量逐步下降。

从货币市场利率走势上看,昨日银行间质押式回购利率全线继续走高,其中隔夜利率涨3BP,指标7天利率大涨31BP、14天利率大涨23BP,更长期限的1个月回购利率张19BP.

SHIBOR方面,15日早间公布的各期限SHIBOR全线走高,中长期限上行幅度较大,曲线继续呈现陡峭化上行的姿态。其中,7天SHIBOR涨0.62BP至2.6270%,3个月SHIBOR则涨2.46BP至4.2390%。

市场人士指出,近期资金到期量较大,即便央行恢复资金投放操作,也只限于对冲,叠加缴准缴税等因素影响,短期流动性料继续趋于收敛,恢复紧平衡是大概率事件。

市场人士进一步指出,就短期来看,到期回笼量仍大,预计央行对冲操作不会停止,市场接下来的关注点在于约6000亿元的临时流动性便利会否得到续做。有交易员称,央行既已超额续做MLF,且重启逆回购操作,再续做TLF的可能性下降;如果确有必要续做,可能也仅进行部分续做。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。