多管齐下降低企业融资成本

国家发改委经济研究所曹玉瑾

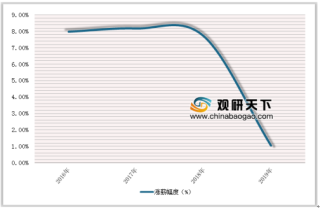

近年来,我国实体经济融资成本仍然偏高。无论是银行贷款还是债券市场融资,均比美国、欧洲等国家高出50%以上,并且呈现出短端利率逐步下降而长端利率水平仍然较高,表内贷款利率显著下降但表外非标等融资利率水平仍然较高,大型企业融资成本稳中有降但中小企业融资成本仍然较高等特征。因此,虽然我国企业融资成本较高有风险溢价较高的因素,但进一步引导利率下行空间依然很大,政策仍须在此进一步着力。

为此,近日出台的《降低实体经济成本工作方案》提出了有效降低企业融资成本的六大举措:一是保持流动性合理充裕。当前的一般存款准备金率为16.5%,无论是与历史水平相比还是与其他主要国家相比,均处于较高水平,存款基准利率距离零利率陷阱也还有一定距离。继续保持流动性合理充裕、营造合理宽松的货币环境,有助于引导市场利率进一步下行。二是提高直接融资比重。截至2016年7月末,社会融资规模存量为148.38万亿元,其中,直接融资规模为21.88亿元,占比不到15%,有较大提升空间。扩大直接融资特别是股权融资规模,减小对间接融资的依赖,将显著降低企业综合融资成本。三是降低贷款中间环节成本。通过清理不必要的资金通道和“过桥”环节,提升银行信贷审批效率较低,规范信贷审批手续,将有效降低间接融资成本。四是扩大长期低成本资金规模。目前10年期国债到期收益率2.6%,长端利率仍有较大下行空间,加大低利率债券发行规模,扩大政策性和开发性金融银行提供融资的能力,发挥其低成本资金优势,有助于降低长端利率水平,增加长期低成本资金供给规模,提高长端资金供给需求匹配度。五是稳妥试行市场化债权转股权。债转股是债务重组的重要措施,也是降低企业融资成本的重要措施,在市场化原则下实行债转股有利于提升企业活力以及市场活力。六是加大不良资产处置力度。截至5月末,我国银行业金融机构不良贷款余额超过两万亿元,比年初新增2800多亿元,不良率为2.15%,较年初提高0.16个百分点,银行业金融机构逾期90天以上的贷款也呈现同步增长的态势,加快不良资产处置进度,为银行新增信贷腾挪空间,有助于降低银行资金成本。

此外,关于提高企业资金周转效率,《工作方案》提出了2条具体措施:一是对科技创新创业企业开展投贷联动试点。投贷联动可充分发挥我国银行业金融机构在客户资源、资金资源方面的优势,针对科技创新创业企业的发展特征和融资需求,通过构建风险收益相匹配的体制机制,有效增加资金供给。二是今年基本完成工程建设领域保证金清理。清理规范工程建设领域保证金将有助于促进新经济、新动能成长,有利于减轻企业负担以及激发市场活力,促进公平竞争。

相信随着上述政策逐步落实,企业融资成本将进一步下降,企业活力将进一步增强。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。