导读:人民币持续贬值 国外金融投资者纷纷从国内撤资。。两家受困中国公司的债务违约事件也使得中国的国内债券市场风声鹤唳,而在之前,很多投资者都坚信中国政府对这些企业债是有隐含的担保的。

4月3日凌晨消息,媒体周三报道称,使用离岸人民币在中国大陆进行投资的基金所控制的资产,在3月期间以九个月以来最快地速度减少,这也是投资者对这个世界第二大经济体的前景深感不安的最新一个迹象。

华尔街日报根据这些基金向香港联合证券交易所提交的备案文件所进行的分析显示,这类离岸人民币基金中规模最大的14家,所管理的资产在3月减少了53亿人民币(8.539亿美元),相当于价值缩水约14%。按照晨星证券追踪的数据,这是这一行业2013年6月以来的最大幅缩水。而这14家基金占据了使用在海外募集的人民币在中国大陆买入股票和证券的基金总价值的一半以上。

中国上市公司股价的下跌和债券价格的下滑也造成了这类基金价值上的缩水。但是资金赎回的规模之大还是显示出,投资者们正在从中国大陆抽出资金,同时有更大的力量在发挥作用。

这一转变发生的同时,市场对中国经济增长放缓的担忧也正在升温中,人民币兑美元汇率2014年以来下跌了2.5%,几乎相当于2013年全年的涨幅,引发投资者快速脱手以人民币计价的货币,而在之前,这几乎是稳赚不赔的投注。两家受困中国公司的债务违约事件也使得中国的国内债券市场风声鹤唳,而在之前,很多投资者都坚信中国政府对这些企业债是有隐含的担保的。

中国政府正在对风雨飘摇的金融市场进行全面整修,并计划允许市场力量在其中发挥更大的作用。但是这样的改革可能带来短期的痛苦,包括了不良贷款以及债券的违约。

从某种程度上来说,中国正在逐渐向外国投资者打开大门,欢迎他们进入这个在之前极大程度封闭的金融市场。在为数不多的国际资金管理人可以在这个市场进行投注的方式是通过那些获得了允许,可以将有限额的,已经存在于海外的人民币资金带回中国大陆投资于股票和债券的基金。中国通过一个已经有两年历史的项目发放了约320亿美元的这类配额。

有218亿人民币在中国投资配额的华夏基金香港公司,其基金经理们在近期造访了位于美国、欧洲以及亚洲的客户,发现他们中没有人愿意在中国进行大规模的投注,很多人甚至开始出售这些投资。协助管理560亿美元资产的公司投资组合管理人David Lai说,“很难说赎回的趋势什么时候可以被逆转。”

大多数全球投资者都对在香港上市交易的中国证券进行买卖,这里没有大陆那样的资本控制,而中国最大的多家公司都在这里挂牌交易。但是很多外国投资者还是急切地希望能够直接购买在中国大陆交易的证券,很大程度上是因为它们相比在香港的同类产品更便宜。这样的折扣存在的一个原因是,在中国交易股票和债券本身就有难度,本地市场的买家和卖家都更少。

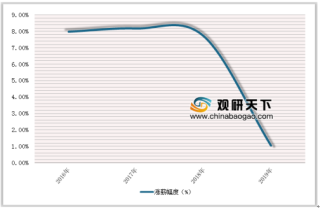

即便如此,中国大陆股市的基准指标,上证综合指数2014年以来还是下跌了2.7%,延续了2013年全年6.8%的跌势。基准的十年期政府债券收益率截止2013年结束时有4.5%的涨幅,并在2014年至今的时间中保持了稳定。

作为香港上市股票基准的恒生指数2014年以来也有3.4%的跌幅——这一指数中约有一半的成份股是中国企业。

行业追踪企业EPFR全球的数据指出,从3月1日到3月19日,投资者从持有在中国境内外上市中国企业的债券的基金中撤出了11亿美元资金,这已经是2月整月流出规模的两倍。这个数字没有对离岸市场的资金流进行分拆统计,而在这个领域,外国投资者通常有更大的资金调配自由。

需要指出的是,部分以中国作为投资重点的基金管理人还是表示,他们也在继续收到来自机构投资者的资金。

易方达基金管理香港公司的机构业务主管Candice Cai说,“机构投资者通常以长期回报为目标买入,他们不介意其资金在境内锁定一两年。”易方达有行业内的第二大投资配额,所管理的350亿美元资产中,在大陆的投资授权是267亿人民币。

Candice Cai说,包括共同基金,保险公司和养老保险基金在内的这些长期投资者“对人民币的长期走势还是乐观的。”她说,基金有来自散户投资者的大规模赎回,他们对市场情绪更加敏感一些。不过,其他投资者具有相对长期视野的投资者并不会因为人民币近期的弱势表现而退却。

协助管理174亿美元资产的恒生投资管理公司副首席投资官Gordon Tsui说,“考虑到人民币很快跌到6.2人民币兑换1美元,我们认为汇率的下滑将会稍作喘息。但是一旦人民币汇率再有波动,更多的赎回将会出现。”

海通国际资产管理公司首席投资官杨建新(音)也表示,他所在的有97亿人民币大陆投资配额的公司也出现了资金赎回,“但是我们相信市场在2014年会相当稳定。”他说,不认为会有2013年秋季伴随信贷紧缩的市场波动的重演,“政府显然是偏向于保持经济增长的。”很多人都坚信,中国政府已经开始执行刺激措施,确保维持2014年内7.5%的经济增长率。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。