“我们的带钢生产线已经停下来,因为生产一吨要亏1000—2000元。”南钢集团相关部门的负责人11月3日表示,带钢主要用于生产五金件之类,目前下游市场萎缩,市场价格降得厉害,不得不停产。

据了解,在南钢,除了带钢,其他品种的生产还在进行,但是部分品种的产量在减少,附加值比较高、又持有长期合同的中厚板卷在此时“救”了企业,厂家表示,虽然盈利水平在降低,但还没有进入亏损。虽然产量在减少,但职工也没闲着,现在南钢的职工要边生产,边进行培训,厂里的一部分设备也趁此机会进行检修。据了解,员工的奖金已受到影响,但是占据收入80%的基本工资目前并没有打折。

“事实证明,南钢之前加大投入进行中厚板卷的生产是非常值得的,现在正是修炼内功的时候,也是开拓新客户的时机。”这位负责人表示。

全球金融风暴的冲击,直接影响了房地产、汽车(摩托车)、家电等下游市场的需求,钢价急跌,原材料于是也跟着大跌。

铁矿石是钢材生产最主要的原料,钢铁企业跟矿业公司签订的长期协议价已形同虚设,现货矿价已经低于长协价。据中国物资采购网的监测,天津港的印度铁矿石的价格在上半年大约每吨1500元,到9月份降到1180元,10月份更是跌落到680元。而中国钢铁协会的数据显示,截至10月15日,中国铁矿石压港量已经达到8900万吨,是今年来压港量最高数值。

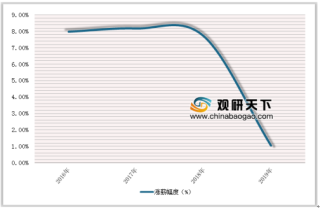

铁矿石的海运费也跟着跌惨了。这个上半年还让钢企恨得咬牙切齿的物流费用,到第三季度一路狂跌,从巴西运来的铁矿石吨运费,从上半年的110美元,降到了最近的11美元;澳大利亚的铁矿石吨运费也从上半年的60美元降到了5.8美元,船主们傻眼了。

进入10月份的第三周,市场恐慌心态演绎到极致,钢材均价连续跌破每吨5000元、4500元大关,国内市场均价为4497元/吨,较上一周下降了557元/吨,创下周跌幅之最。到第四周,这个价格再次滑到了4300元/吨。

在专家们看来,上半年的狂涨,下半年的狂跌,都不正常,是非理性的。钢铁经销商的表情就不止是惊愕了。根据采购网统计,10月份第三周,市场进价和售价的倒挂达到了892元/吨;到10月份的第四周,经销商亏本状态进一步加剧,当周市场平均倒挂幅度达972元/吨。

根据国家统计局数据显示,9月份国内钢材产量4592万吨,环比下降3.9%。其中大中型钢厂比较集中的主要钢铁产区河北、辽宁、江苏和山东四省减产幅度在2%-4%左右,而中小钢厂比较集中地区钢材减产幅度较大,如山西、广东两地减产幅度达13.7%,14.9%。

分析认为9月份钢厂减产主要以中小钢厂为主,在市场持续低迷的情况下,10月份大中型钢厂也加入减产行列。

9月29日,河北钢铁、首钢、安钢、山东钢铁等主要钢铁巨头协议各自根据实际情况限产20%。10月9日,河北钢铁集团决定在前期限产的基础上再减产10%-20%。10月30日宝钢表示目前尚无具体的限产停产计划,但不排除减产的可能。而中小钢厂减产停产的情况更为普遍,据河北省钢铁行业协会统计,河北省内民营钢铁企业停产已达40%左右。

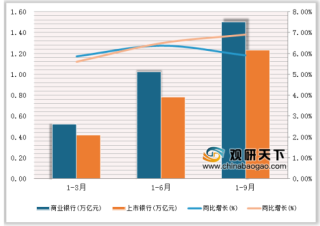

国内钢铁企业限产减产的直接原因是由于目前钢材市场低迷,价格大幅下跌,企业盈利下降,亏损面扩大。根据中钢协统计,9月份大中型钢铁企业实现利润32.21亿元,比上半年月平均水平下降80.33%;有23户亏损,亏损面达32.4%,预计10月份钢铁企业的亏损面将扩大到60%左右。

受金融危机及全球经济放缓影响,我国钢铁生产企业出口订单减少,国内下游行业需求萎缩导致钢材需求回落。在需求旺盛时盲目扩张产能,需求萎缩时普遍减产的做法,使得国内钢铁企业在此次价格下跌中凸显被动。钢材市场价格自7月份以来迅速下滑,很多钢铁生产企业及经销商乱了阵脚,缺少应对策略。

尽管目前减产对市场价格产生一定支撑,但是在需求主导供给的情况下,钢铁行业如何“过冬”,笔者认为可以从以下几点考虑:

从政府层面来看,可借机加快对落后产能的淘汰,促进产业结构调整。我国的钢铁行业集中度明显落后于欧美国家,使得钢铁行业处于相对无序竞争的状态。由于钢铁行业属于高能耗、高污染行业,具有明显的规模效应,集中度低不利于优化资源配置,提高技术水平和增加产品附加值就更无从谈起。据中国钢铁工业协会常务副会长罗冰生10月30日透露,钢铁工业协会正在向国家发改委等有关部门提交一份报告,建议利用当前的萧条时机,出台相关政策,以彻底清退那些设备落后的小钢厂。

从企业层面来看,可以借机兼并重组,整合销售渠道。企业可以从纵向合并(上下游行业之间合并),横向合并(同一行业内部合并)进行整合。目前我国钢铁企业横向合并主要由地方政府牵头,更多考虑地方政府的利益冲突,而对于合并后企业如何融合,优势互补方面关注相对较少,一些钢铁企业合并后仍采取分而治之的管理经营模式。此外,我国钢铁行业横向合并可以适当考虑引入民营资本和外资,产权的多元化能够为企业注入新的活力。

钢铁企业的纵向合并在当前阶段主要变现在对获取上游原料,尤其是铁矿石。近年来钢铁行业原料价格大幅上涨,我国作为钢铁生产大国在每年一度的铁矿石谈判中缺乏话语权,因此在全球范围内寻求铁矿石,提高原料自给率,能够有效缓解原料价格上涨对钢铁企业利润的挤压。受金融危机影响,澳洲中小型矿业公司的处境比较困难,如果这些企业不能从经营上获得现金流,在国内融资渠道困难的情况下,他们可能将被迫低价出售股份来争取投资者。这样对中国企业来说至少在价格上比以前有吸引力,从而有利于寻求长期的矿产资源。

前期钢铁价格的非理性下跌与国内经销商恐慌心理不无关系,凸显我国钢铁流通渠道存在的问题。钢铁流通业的集中度比钢铁生产企业的集中度更低,加剧了钢材市场的价格竞争。通过对钢铁营销渠道的整合,扩大市场占有率,提高钢铁生产企业在流通领域的定价权,在一定程度上有利于国内钢铁价格的稳定。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。