数据显示,1月基金整体表现不错,全部基金收益整体在2%左右。按照平均回报从高到底排序:QDII基金、普通股票型基金、偏股混合型基金、指数型基金和债券型基金,月度平均收益率分别是4.36%、3.34%、3.22%、3.06%和0.92%。

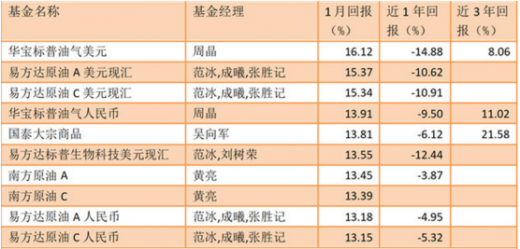

由于QDII的良好涨势,1月基金收益总冠军由华宝标普油气美元摘得,月度回报达16.12%,且月度回报前十榜单几乎与QDII前十一致。唯一一只入围全部基金1月收益TOP10的非QDII基金是宝盈新锐,由基金经理肖肖管理,是一只灵活配置型基金,凭借13.35%的月度回报名列总榜单第九。

参考观研天下发布《2019年中国基金行业分析报告-市场调查与发展趋势预测》

由于美股市场自去年10月开始震荡下行,去年前十个月平均回报超过3%的QDII基金最终年度平均回报收负,虽然“伤势”较普通股基轻,但仍下跌超7%。今年1月以来生物科技和原油的上涨,1月收益前十的基金几乎由QDII基金包揽。

整体而言,入围前十的QDII型基金月度回报均超过13%。此外,值得注意的是,唯一一只进入前十榜单的非油气主题基金是易方达标普生物科技美元现汇,由范冰和刘树荣管理,月度回报为13.55%。

在沪指和深证成指均上涨超3%的背景下,在申万行业1级的28个类别中,家用电器、食品饮料、非银金融和银行四个行业指数表现最为突出,1月分别上涨13.06%、9.72%、8.81%和8.24%。

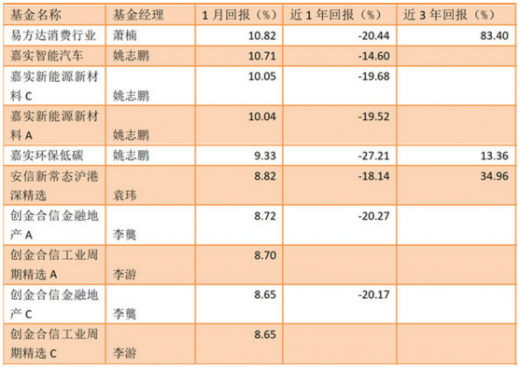

在进一步细分的行业中,内燃机、半导体材料、风电设备、光伏设备等板块的表现尤为突出,月涨幅均超过15%。由于工业、家电、消费、金融板块1月表现突出,因此普通股票和偏股型基金收益前十的基金都较为明显地体现了这类主题特征。

在今年1月的表现中,姚志鹏的表现也十分抢眼,前五中除易方达消费行业外,另外四只基金均由他管理。数据显示,截至1月底,姚志鹏管理的嘉实智能汽车、嘉实新能源新材料C、嘉实新能源新材料A和嘉实环保低碳分别取得10.71%、10.05%、10.04%和9.33%的回报。

普通股票型基金月度第六是袁玮管理的安信新常态沪港深精选,月度收益率为8.82%。此后从第七位至第十位由创金合信基金包揽。李龑管理的创金合信金融地产A和创金合信金融地产C的1月回报分别为8.72%和8.65%,李游管理的创金合信工业周期精选A和创金合信工业周期精选A月度回报分别为8.7%和8.65%。

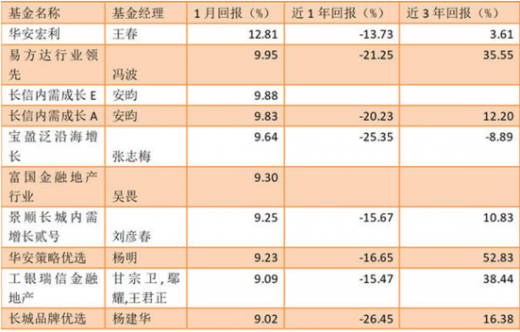

整体来看,偏股混合型基金1月收益TOP10的表现较普通股票型基金更好一些,入围前十的基金产品平均回报均高于普通股票型。

偏股混合型基金的第一名由王春管理的华安宏利夺得,1月回报为12.81%。据2018年四季报,该基金重仓股中主要是一些金融、地产、白酒和家电行业的龙头公司。紧随其后的是易方达行业领先和长信内需成长E,月度回报分别为9.95%和9.88%。

此外,宝盈泛沿海增长、富国金融地产行业、景顺长城内需增长贰号、华安策略优选、工银瑞信金融地产和长城品牌优选均凭借高于9%的业绩纷纷上榜偏股混合型基金业绩收益TOP10。

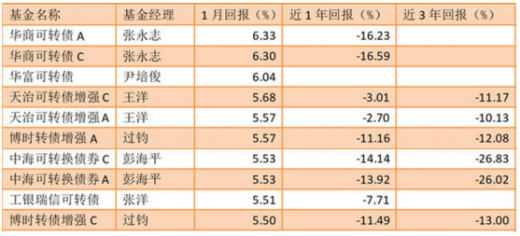

“牛市股,熊市债,牛熊不定可转债”,可转债,进可攻退可守,牛市转熊市时,亏损比股基少;熊市转牛市时,收益比债基多。去年由于权益市场行情不佳而债基走牛,在大部分纯债基金大丰收的时候可转债基金纷纷收负。今年1月股市升温,可转债基金终于一扫愁容承包了债基收益前十。

2018年以来,被动投资的理念再度流行,指数型产品密集发布。截至1月底,指数型基金的月度冠军由工银瑞信深证红利ETF摘得,1月共获得11.27%的回报,虽然过去一年表现不好,但近3年的回报却也达到38.6%。所跟踪的指数是深证红利价格指数,由深交所于2006年发布,成分股有 40只,主要参考分红(包括现金分红、股票分红)的频率与数量。

紧随其后的是该ETF的联接基金和嘉实富时中国A50ETF,1月分别上涨10.58%和9.88%。嘉实富时中国A50ETF跟踪的指数富时中国A50,由新华富时指数公司发布,按照分级靠档的方式进行加权。据介绍,这一指数包含总市值最大的50家公司,是富时中国A200指数的一部分。跟踪该指数的另一只华润元大富时中国A50也榜上有名。

此外,易方达、建信、中海基金旗下也均有指数型基金上榜。除两大指数外,上榜基金跟踪的指数还有沪深300非银、上证50和深证基本面60三只指数。值得注意的是,收益前十的基金中仅有三只为增强指数型,且跟踪的均为上证50指数。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。