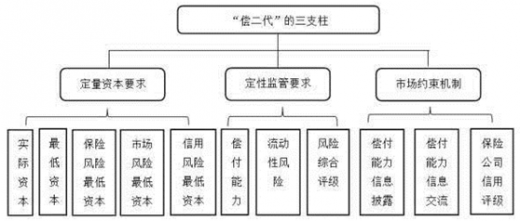

所谓“偿二代”,是原中国保险监督管理委员会颁布的于2015年试行并在2016年正式实施的中国第二代偿付能力监管制度体系,业内简称为“偿二代”,分为定量资本要求、定性监管要求以及市场约束机制三个维度,也被称为“三支柱”。“三支柱”的确立能够更加全面地评价保险行业的经营风险,对其未来的业务发展也能起到明确的引导作用。

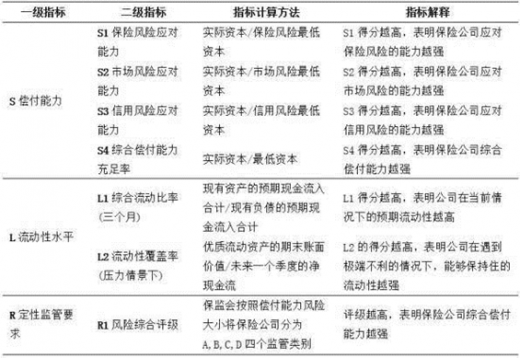

我们基于“偿二代”监管指标体系,对其中的定量、定性及市场约束指标进行进一步的细分、整理,总结出衡量“偿二代”执行效果的三大决策准则:分别为反映保险公司风险应对能力高低的偿付能力S,衡量其流动性水平高低的流动性水平L,及定性评价保险公司综合偿付能力高低的定性监管要求R。结合三大决策准则及各准则下的具体影响因素,可以得到评价“偿二代”执行能力的指标体系。

几十年以来,我国的保险业市场份额一直呈增长态势,哪怕2017年鱼贯而出的“134号文”、“136号文”、“283号文”,乃至开年以来“开门红”风险提示、治乱打非等各种举措,保险监管针对寿险业的销售乱象、渠道乱象、产品乱象等多年顽疾的围追堵截决心之坚定已不言而喻,哪怕监管层将“该管的都管起来”的背景下,等等等等......依然无法阻挡中国保险业的前进脚步,保险需求、从业人员均大幅增长。

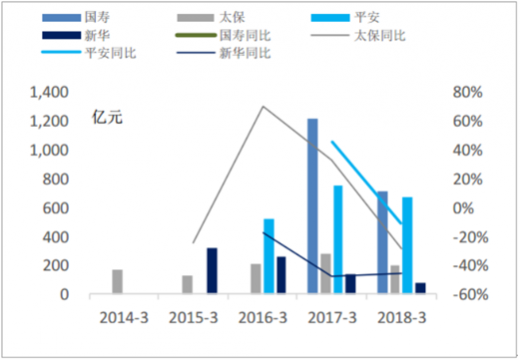

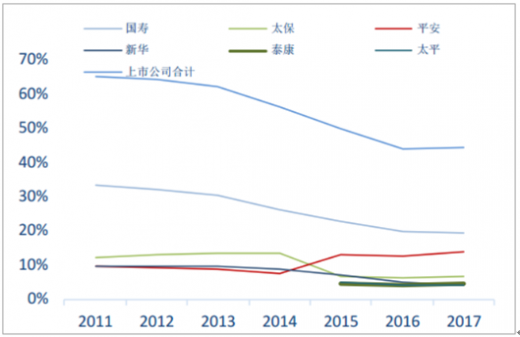

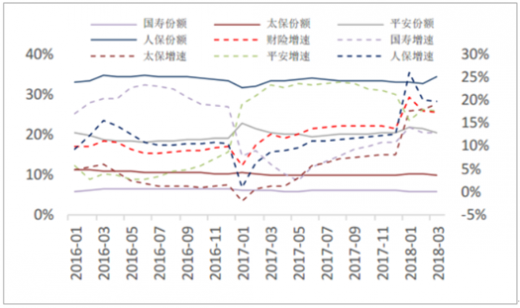

从2011年后的较长一段时间,监管环境相对宽松,保险业从资产端和负债端逐步放开。理财型保险产品当道,中小型保险公司规模迅猛扩张,市场份额逐渐提升。保险行业高歌猛进,保费增速节节高升。到2016年保费收入突破3万亿,同比增速达27.7%,总资产突破15万亿。但从2016年下半年开始,行业进入一个整顿、调整期:监管环境发生较大变化,监管当局频发一系列规范、指导性文件,旨在治理行业乱象,规范遏止激进型理财产品,提倡保险行业回归本源。在外部监管环境出现较大变化的情况下,2017年下半年开始,行业保费增速出现明显回落,全年实现原保险保费3.7万亿,同比增长18%,为近5年以来增速首度下降。

参考观研天下发布《2019年中国保险行业分析报告-市场运营态势与发展前景预测》

在“偿二代”的监管体系下,保险机构偿付能力的调整是有效率的,能够在保证安全性的前提下,提高资金的收益率,即“偿二代”体系可以保证保险公司在面对崩盘风险时依然“姓保”,这对于居民理财、投保,以及保险业的健康发展都具有重要的支持性效果的。具体而言,由以上的考察和分析,我们可以得到如下的结论与启示:

首先,就监管部门来看,一方面,“偿二代”的监管体系可以在监管到位且保险机构有效落实的前提下,起到“逆周期”监管的效果,因此监管者应当坚持并加强“偿二代”的执行监管,特别是要加强保险公司的信息披露与交流,确保“偿二代”在保险公司中真实、有效地执行下去。另一方面,监管机构可以考虑根据不同的市场和不同的公司情况进行有针对性的区别监管,比如对于在资本市场发生崩盘风险时,偿付能力会随之降低的公司,可以在市场下跌之初即提醒相应的公司缩减在风险资产上的配置比例,来保证其偿付能力;而对于在资本市场崩盘风险下降时,表现更为激进的公司,则应在资本市场处于正常状态或上升状态时,对其重点监管,防止其过度冒进。此外,考虑到财险公司的偿付能力水平在资本市场发生不利波动时会变差,因此,监管机构需要对财险公司施以更高的关注。

其次,就保险业总体来看,在更为具体、细致地落实“偿二代”体系的同时,可以考虑将崩盘风险作为风险资产配置的决策依据之一,即密切监控崩盘风险指标的走势,以此作为保险资金参与资本市场之深度与广度的依据。如当市场崩盘风险降低的时候,可以适当加大保险资金参与资本市场的深度和广度,并可以考虑在长期股权投资和另类投资中逐渐提升投资额,以获取更高的收益。反之,当市场崩盘风险上升时,可以适度降低市场参与度,以防止偿付能力不足。

最后,就不同类别的保险公司来看,寿险公司在执行“偿二代”的过程中,要注意提高偿付能力充足率和综合流动比率,以保证更好的“偿二代”执行效果。特别是,在提高偿付能力充足率和综合流动比率的过程中,可以在保证业务的情况下,扩大其实际资本的规模,并进一步通过风险控制,降低其所面对的保险风险、市场风险和信用风险。对于财险公司而言,可能随着自身业务的不同,所面对的主要风险也不同,要根据其自身所面对的主要风险,提升风险应对能力,保证偿付能力和流动性。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。