3月26日晚间,双汇发展公布2017年财报称,去年实现营收504.47亿元,同比下降2.65%;实现净利43.19亿元,同比下降1.95%;基本每股收益为1.31元,公司拟向全体股东每10股派发现金红利11元。

尽管业绩倒退的幅度较小,但这是双汇发展20年来首次遭遇净利润同比下滑。1998年登陆深交所时,双汇还是一家体量较小的上市公司,营收略超20亿元,净利润不到7000万元。但经过20年的持续发展,双汇的营收已经超过500亿元,利润逾55亿元。

不过,2017年报的出炉给这种发展的持续性打上了一个问号。界面新闻曾经

报道,双汇发展旗下火腿肠、烤肠和午餐肉等高温肉制品的业务正遇到发展瓶颈,收入增长曲线变缓。为了维持增长,双汇发展渐渐向屠宰和生鲜业务转型,但新业务的利润率却远不及传统业务。

2014-2016年,双汇发展高温和低温肉制品业务的收入增长均陷入停滞,但生鲜冻品业务依旧实现收入增长,从而带动整个上市公司的业绩继续扩张。不过,到了2017年,生鲜冻品业务的收入增长突然也陷入了停滞,这直接导致双汇失去了维系业绩增长的最后一个引擎。

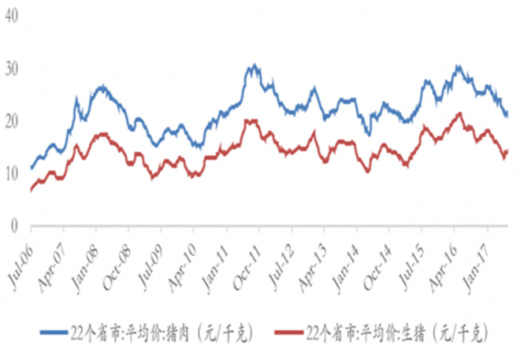

根据年报的披露,双汇发展2017年生鲜品销量接近152万吨,同比增长11.7%。不过,受到猪肉价格下降的影响,生鲜冻品业务收入同比下降了4.1%。方正证券的一份研报显示,去年分季度猪肉价格增速为-4.42%、-23.19%、-23.16和-15.12%。

分红方案也凸显出上市公司面临的考验。2012-2016年,双汇发展每次分配方案的派息都超过1.1元/股,其中2016年派息最多,达到21元/股。2017年度派息金额不如以往,预示公司增长遇到一定障碍。

此外,去年也是双汇发展高层人事变动频繁的一年,职工代表监事李连魁、副总裁宋保国和刘清德相继辞职,刘红生也不再担任副总裁职务。双汇发展相关部门未回复界面新闻记者的置评请求。

平安证券在一份研报中称,2017年底新管理层顺利接班,人事调整或带来业务端新变化,期待肉制品结构调整取得成效,从而重新打开业务及估值瓶颈。

上述两家券商依旧看好双汇发展的后市,双双给予上市公司“强烈推荐”的评级。方正证券预计双汇发展2018-2020年每股收益分别为1.49元、1.66元和1.80元,平安证券则预计,双汇发展2018-2019年每股收益分别为1.43元和1.57元。

不过,双汇发展能否继续成为“白马股”,还需仰仗生鲜冻品业务的扩张。上述两家券商的盈利预测意味着2018年每股收益分别增长13.7%和9.2%,如果2018年的增长动力不足,较为乐观的预测将很有可能化为泡影。

3月27日收盘,双汇发展报25.32元,股价较前一交易日持平。

参考观研天下发布《2018年中国股票市场分析报告-行业运营态势与发展前景研究》

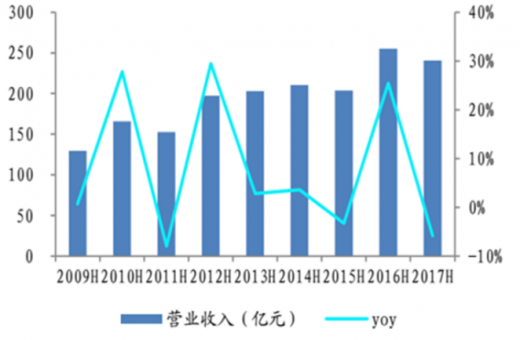

1、龙头营收依旧下滑

2017上半年猪价下行,肉制品成本端压力减轻,但行业需求仍然低迷,2017年上半年肉制品行业实现收入448.24亿元,同比增长13.65%,实现净利润27.14亿元,同比下降2.69%,其中肉制品行业龙头双汇发展实现营业收入240.45亿元,同比下降5.81%,实现净利润19.04亿元,同比下降11.50%。

受益于猪价、鸡价下跌,肉制品行业盈利能力有所改善,肉制品板块201717.22%,同比上升0.3个百分点,其中龙头双汇发展毛利率为18.60%,同比上升0.6%;2016年仍下降,成本端的改善利好有望逐步兑现,行业整体盈利能力有望逐季改善。

预计目前22省市生猪和猪肉的平均价格来看,我们预计猪肉价格仍处于下行周期中,在此阶段屠宰行业利润承压,但是肉制品企业的成本有望降低,我们看好肉制品行业利润的提升。

2、屠宰受益猪价下行

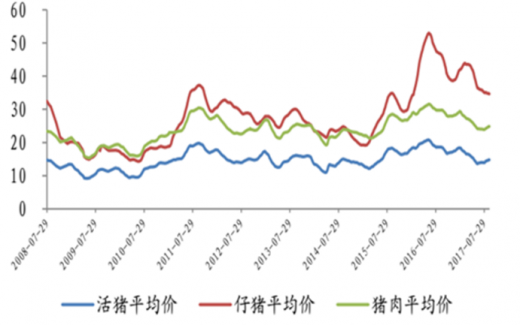

屠宰业务受生猪价格影响,生猪价格大幅急涨严重影响终端消费,压缩屠宰利润,行业陷入全面亏损。

反之毛猪价格缓跌时,终端价格有一周以上的延迟并且下降幅度低于毛猪价格,屠宰利润弹性增加。近几年生猪格上涨压缩屠宰行业毛利空间,屠宰量下降推升摊销成本,双重压力挤占行业利润,导致2016年屠宰行业陷入全面亏损,大量中小屠宰场退出市场。

截至2017年9月6日,生猪价格14.80元/kg,预计猪价将逐渐进入下行期。

我们认为生猪价格下降会利好屠宰及肉制品企业,一方面,肉价下降促进了消费端对猪肉的需求,进而带来屠宰量的增加,另一方面,增加屠宰量会提升产能利用率,带来成本下降。

从数据来看,当肉价出现拐点之后一段时期内,生猪与猪肉价差与猪肉平均价反向变动。因此,当猪肉价格开始下行时,生猪与猪肉之间的价差往往会在短期内扩大,进而促进屠宰头均盈利的上升。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。