在巨亏16亿后,一汽夏利离资不抵债仅一步之遥,如今横在公司资产负债表中即将到期的债务,已经超出其流动资产近26亿之多。

而更为令人不安的是,财报研究院发现,一汽夏利有3亿元的账户资金或票据已处于受限状态,其资金链和信用危机,很可能一触即发……

26亿财务缺口泰山压顶

根据一汽夏利的年报,公司2017年实现14.51亿元,较上一报告期缩水了28.34%;实现净利润16.41亿元,陷入巨额亏损。

巨亏之后的一汽夏利,在其财务报表留下了两个值得关注的变化:一是该公司已经处于接近资不抵债的边缘;二是该公司的流动资产,超过流动负债约26亿元,存在深度资金链断裂风险。

这意味着,一汽夏利如今已经陷入接近资不抵债的边缘,如果一季度继续亏损,其净资产很快就可能变成负数。而且,值得注意的是,即便是在一汽夏利区区几千万元的净资产中,还存在数亿计的短期无法变现的无形资产和其它固定资产。

此外,财务报表显示,一汽夏利的流动负债已经高达45亿元,而其流动资产却只有19亿元,二者之间的差额接近26亿元。鉴于流动资产与流动负债间的巨额赤字,一汽夏利的审计机构致同会计师事务所在审计报告中明文警示了一汽夏利存在可持续性经营危机,提醒财报使用者注意相关风险。

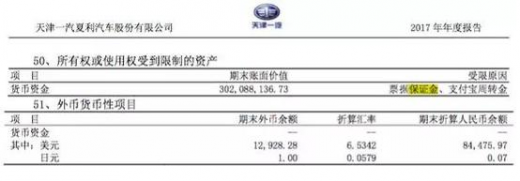

3亿现金或票据不明受限

26亿元的流动资产负债赤字对于一汽夏利到底意味着什么?

一汽夏利2017年全年的营收只有14.5亿元,26亿元的短期债务缺口接近该公司去年全年营收数字的2倍。这意味着如果没有外部资金注入的话,仅靠一汽夏利自身的造血能力,或许根本无法兑付如此巨额的债务,公司很可能会陷入深度资金链危机或信用违约危机中。

而更值得担忧的是,潜在的资金链和信用危机当前,一汽夏利部分资金账户或票据疑似已经处于受限状态。

参考观研天下发布《2018年中国小额贷款行业分析报告-市场深度分析与发展趋势研究》

资产负债表显示,截至去年12月31日,一汽夏利账上的货币资金余额为10.28亿元,而其现金流量表却显示,其账上同期的现金及现金等价物余额只有7.26亿元,二者差额为3.02亿元。

财报研究院认为,之所以出现上述差额,很可能的原因是一汽夏利的部分银行账户资金处于被冻结或其它受限状态。

此话怎解?

举例:如果一家上市公司因不能及时兑付到期债务(或存在这种风险)而导致其账户资金被法院或银行冻结,那么在相关纠纷解决前,这笔被冻结的资金仍然会被视为公司的资产记入其资产负债表的货币资金项下,但在其现金流量表中,由于这笔资金已经失去的流动性被不能被视作现金及现金等价物,因此不能被记入现金流量表的现金及现金等价物项下。

或者:如果一家上市公司被交易对手方质疑存在信用风险,那么对手方可能会交易前(如商品及劳务采购、收购资产等交易)要求标的公司出具交易定金性质的履约保证金,这也可能会导致现金流量表中现金及现金等价物余额低于资产负债表中的货币资金余额。

一汽夏利的上述3亿资金到底处于何种受限状态?

据一汽夏利年报披露,公司账上确定存在3.02亿元的受限资金,主要为票据保证金和支付宝周转金,但对于其它具体受限细节原因,一汽夏利并未明确解释,外界对此也还不得而知。

向大股东贷款尚处画饼阶段

正如上分析,如果未来一年或更短的期限内,一汽夏利不能取得足够的外部融资、同时又无法就债务问题与债权人达成一致的话,那么其很可能会陷入巨大的信用违约风险中。

但实际上,由于一汽夏利已经接近资不抵债的状态,同时其资金链也陷入了深度危机中,正常情况下,该公司已经很难通过公开市场发行债券或股票的方式取得资金,更难以从银行获取必要的信贷支持,其正常的融资渠道会极大受限,而最现实的希望,或许就是其大股东一汽能够及时伸出援手。

根据一汽夏利的公告,公司董事会已经授权总经理在未来一年内向一汽财务公司申请贷款总额不超过5亿元,同时授权总经理向一汽股份申请委托贷款总额不超过38亿元。

广告

如果上述43亿元的资金能够顺序到位,一汽夏利的资金链危机应该可以暂告一段落。不过,从目前公开信息来看,上述向一汽求援的计划,很可能还只是一汽夏利的一厢情愿:上述董事会决议只是授权一汽夏利的总经理可以向一汽及关联公司申请借款43亿元,但一汽及关联公司会不会真借给一汽夏利,或者说借多少,目前还不得而知,一汽及有关方面目前也没有就此给出明确的回应,因此上述关联融资计划目前还只是处于画饼阶段。实际上,如果单从市场角度来看,一汽夏利上述43亿元关联借款计划也似乎存在着可行性难题。根据授权范围,一汽夏利向一汽财务公司的贷款年化利率不得超过10%,而一汽财务公司去年的净资产收益率却高达18.5%;此外,授权范围还限定,一汽夏利向一汽股份申请38亿贷款的利息成本不得高于1.5亿元,折合年化利率最高不超过4%,这几乎相当于银行给最优质央企提供贷款的利息水平。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。