保险公司在2017年冲击“开门红”的行动如期而至,但与往年略有不同的是,这次“开门红”的冲业绩压力明显增大。保险业内人士表示,在监管层严格规范万能险等产品的同时,保险理财产品承受一定的结构调整压力。短期来看,2017年的“开门红”将受到明显影响,改善产品结构成为保险公司急需解决的难题。未来,保险理财产品不再依靠短期内快速做大保费规模而支持资产端激进的做法,保险产品将更加向保障本质靠拢,保险理财产品的竞争力并不会被削弱。

保险理财收益率坚挺

据中国证券报1月4日报道,从互联网平台发布的保险理财产品来看,保险理财的收益率在各类理财产品中仍然坚守一定水平。“灵活存取、千元起购”的多款理财产品近七日年化收益率均维持在3%以上,部分产品达到3.6%以上,另有“封闭一个月、千元起购”近七日年化收益率在3%以上。

部分“一个月以上、锁定高收益”类的保险理财产品收益率依然坚守5%或以上水平,期限相对较长的保险理财产品收益率略低,但也在4.5%以上。值得注意的是,保险理财的门槛通常为1000元,一些养老险产品的浮动收益不输于货币基金,但对投资者的风险评级要求相对较高。

业内人士认为,在保险公司传统的“开门红”阶段,保险理财产品一向是贡献业绩的重要组成部分,这样的产品有助于保险公司快速实现业绩目标,以争取市场份额。从近几年的经验来看,保险公司资产负债匹配能力整体提升,保险产品费率市场化进展比较顺利,使得保险业绩持续上涨不存在太大阻力。在与其他类理财产品竞争的过程中,保险理财产品的风险保障功能也在被越来越多的消费者所留意,使得保险业竞争力更为明显。

与此同时,一些公司凭借万能险作为主打产品冲业绩,增大了资产负债匹配的风险。

如果一味为了冲业绩而有意或无意忽略了保险产品的本来属性,则不仅无助于长期声誉的管理,也不利于获得明显的竞争优势。

保险监管人士提醒,消费者在购买保险理财产品的过程中,对于“预期年化收益率”和“保单最低保证年化结算利率”的概念也应做到心里有数。预期年化收益率能否兑现,取决于保险公司运作情况好坏和投资效果的优劣。而保单最低保证年化结算利率则是消费者可以在到期时获得的保本回报。

据了解,目前监管层规定保险公司不能承诺理财类保险产品的收益率,但一些保险公司会以预期收益率的推广方式吸引投保人,后者应认识到此类数据的不确定性。投资收益与市场环境、不同保险公司投资策略、风格及投资能力都有关系,在选择产品时可将目标产品公司的历史结算利率作为参考。

“开门红”承压

保险公司人士认为,保险理财产品处于“开门红”的关口,考虑到此前产品费率市场化改革、万能险风险排查等多方面因素叠加的影响,2017年“开门红”已经在承受业绩压力,快速冲保费的效果受到显著影响。2016年末至今,保险公司对于产品设计和销售方面的合规性上升到了新的高度,以求适应市场竞争和监管的要求。

北京某大型保险公司管理层人士表示,保险公司长期以来依靠大量卖出理财产品获取保费,是明知不能为而为之。这几年来,此前卖出的保险理财产品已经陆续到了兑付阶段,如果短期内不回流千亿元规模资金保证兑付,一些保险公司就可能立即出现现金流问题。而现在监管部门对于万能险等产品回归保障的提法加以强调,使得改善产品结构成为保险公司急需解决的难题。

该管理层人士表示,“开门红”准备期间,大型保险公司会考虑推出一套组合计划,参考国内外商业化保险公司同类产品设计思路,以适应低利率、优质资产荒预期背景下投资者的财富管理需求。近年来,国内居民保险消费需求持续释放,市场上带有一定理财功能的保险产品、年金类保险仍是最易为客户接受的产品。相应的,一些公司的“开门红”计划也是由终身年金保险和附加险组合而成。

竞争力并不会被削弱

保险公司处于产品结构调整期,且随着万能险未来回归保障的预期明朗,保费增速可能在短期内承受压力,保险理财在财富管理领域的风头似乎暂时走弱,一些网络渠道也不再像以往那样以保险产品的预期收益率作为推广噱头,甚至将保险理财产品做下架处理。

业内人士认为,保险理财产品在一定程度上有助于保险公司快速实现业绩目标,以争取市场先机。同时,在与银行理财等产品竞争时,如果一味地为了冲业绩而有意或无意忽略了保险产品的本来属性,则不仅无助于长期声誉的管理,也不利于获得明显的竞争优势。从长远来看,保险理财产品受到规范有利于未来保险业整体协调发展。

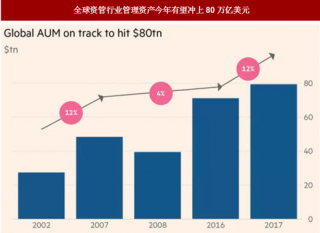

而这种协调发展的方向之一,便是负债端和资产端的匹配将在未来更多地为险资运用正名。中国保险资产管理业协会相关负责人表示,目前对保险公司举牌质疑较多的是保险机构到底在用什么钱举牌,投资资产和负债资金性质不匹配。据了解,大部分险资举牌是用合适的钱做合适的事,对于少数万能险占比较高、投资风格比较激进的公司,举牌的确存在风险。万一将来流动性出现问题或市场出现大的震荡,会影响偿付能力和财务稳健,但也不要因为个别问题而把险资举牌妖魔化。

该负责人认为,险资举牌对改善资本市场结构、促进市场稳定运行是有益的。险资作为期限长、体量大、持续稳定的资金,保险机构举牌的对象都是低估值、高分红、发展前景较稳定的大盘蓝筹股,这有利于引导市场形成注重价值投资的理念,有利于上市公司股价稳定,给个人投资者和中小金融机构带来益处。

前述管理层人士认为,未来保险理财产品不再依靠短期内快速做大保费规模而支持资产端激进的做法,保险产品将更加向保障本质靠拢。在费率市场化的背景下,保险理财产品的竞争力并不会被削弱,所以未来保险产品仍将有发展空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。