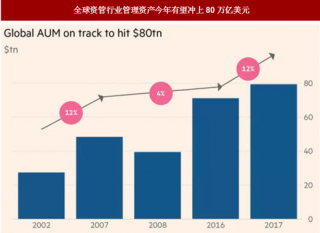

导读:2016年二季度中国信托行业经营业绩喜忧参半。中国信托业协会发布二季度行业发展报告显示,截至6月底,信托全行业管理的信托资产规模为17.29万亿元,较2016年一季度的16.58万亿元,季度环比增长4.28%

参考《2017-2022年中国信托行业运营现状及十三五盈利前景预测报告》

中国信托业协会发布二季度行业发展报告显示,截至6月底,信托全行业管理的信托资产规模为17.29万亿元,较2016年一季度的16.58万亿元,季度环比增长4.28%;较去年二季度的15.87万亿元,年度同比增长8.95%。这是自2010年以来,信托资产同比增速首次跌入个位数。

整体来看,2016年二季度信托行业经营业绩喜忧参半。从同比指标看,二季度仍然延续一季度收入、利润“双降”的态势;从环比指标看,二季度信托行业经营收入环比增长30.90%,利润总额环比增长42.61%。

二季度,信托全行业实现经营收入281.43亿元,相较去年同期的314.10亿元,同比下降10.40%,相比今年一季度6.51%的下降幅度增长了约4个百分点。二季度,信托全行业实现利润总额199.43亿元,较去年同期下降10.39%,降幅比2016年一季度17.41%的降幅回落了约7个百分点。

从信托资金的来源看,单一类资金信托占比逐年下降,但仍占据半壁江山。自2015年以来,集合类、单一类、管理财产类占比一直保持相对稳定的状态。截至2016年二季度,集合类信托占比32.59%,单一类占比56.06%,管理财产类占比11.35%。随着信托配套制度的不断完善以及相关平台的建立,同时伴随高净值人群催生的家族信托的兴起和发展,管理财产类信托有望走出目前低位运行的困境。

从信托资金投向来看,证券市场的占比自2014年以来一度攀升,并在2015年二季度超越基础产业成为信托资产的第二大配置领域。然而自今年一季度以来,证券市场占比不断下降,成为信托资产配置的第三大领域。截至2016年二季度末,信托资金投向证券市场的规模为2.70万亿元,占比为17.63%。随着避险情绪上升,相比股票和基金,债券类投向更受青睐。

对于业界关心的行业风险问题,报告显示,二季度末信托行业风险项目有605个,比上季度末增加78个,规模达到1381.23亿元,比去年同期的1034亿元增长33.58%,较上季度末的1110.19亿元环比增长24.41%。对比全行业管理的信托资产规模17.29万亿元,不良率达到0.80%。

受此影响,包括华信信托、中江信托在内的多家信托公司均有不同幅度的增资。不同于以往单纯契合行业政策对资本的监管要求,如今的增资潮更大程度上是为了增强自身的风险控制能力,提前布局防御未来的风险。与此同时,增资方式也较以往有所变化,引入战略投资者、利润转增、公积金转增等方式越来越受信托公司青睐。在大环境背景下,预计未来信托公司增资仍会继续。

西南财经大学信托与理财研究所报告认为,未来信托行业发展的两大关键要素依然在于风险管控水平和资产管理能力。2016年二季度,信托公司通过引入战略投资者、利润转增、公积金转增等方式持续增资,这不仅有助于全行业增强风险抵御能力,也为未来的业务转型奠定了坚实资本基础。随着金融市场改革不断推进,金融监管政策日益完善,以及信托行业转型升级的持续探索,信托公司将不断提升主动管理能力,强化风险管控水平,积极改善信托资产管理方式,进一步回归信托本源。

资料来源:互联网,中国报告网整理,转载请注明出处(WDS)。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。