来自商务部的最新数据显示,今年前7个月,非金融类对外直接投资达1028亿美元,增长61.8%,中国企业海外并购金额已超过去年全年总和。其中,欧美发达国家的高端制造业成为我国对外直接投资的热点。

中国制造企业正在以海外并购这种方式参与国际分工合作。专家分析,在互联网和智能制造等新技术革命推动下,全球产业结构重组在加速进行,发达国家跨国公司继续剥离非核心业务,使我国企业在制造业的多个领域开展并购,获取专利技术、品牌、营销渠道,在全面提升我国制造业发展能力的同时,推进了中国这个世界最大制造业基地与全球产业体系的融合。

“走出去”步伐渐快

10月10日,洛阳钼业公告称,公司收购英美资源位于巴西的优质铌(AANB公司)和磷酸盐(AAFB公司)项目已完成交割。巴西铌磷项目交割完成,标志着今年中国A股市场最大一笔海外并购,目前已完成近半。与此同时,洛阳钼业配套的180亿定增计划也已经获得证监会受理。该公司向国际矿业巨头目标又迈进了一步。

不仅是洛阳钼业,近期中资企业海外并购的消息频频传出。

9月,中国黄金集团公司宣布,收购埃尔拉多黄金公司贵州锦丰金矿82%股份项目完成交割。至此,中国黄金集团公司最大型、最复杂的跨境并购完成。

今年8月,中粮集团宣布收购荷兰粮食贸易公司尼德拉剩余49%的股权,完成了对尼德拉全部股权的收购。英国《金融时报》评论称,此举意味着中粮集团向全球领先农业贸易商又迈进了一步。

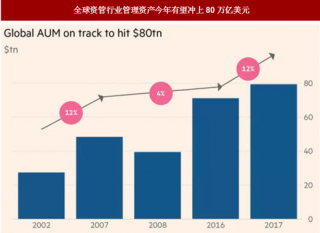

与此同时,美国外国投资委员会也批准中国化工集团对瑞士农业化工和种子公司先正达的收购协议,为这项430亿美元的并购大单扫清了一大障碍。如果交易完成,将成为史上最大一笔中国资本海外并购项目。

美的集团更是在半年内连续发起三例海外收购。两项已经披露金额的交易,耗资已达325亿元。近日,美的集团宣布收购德国工业机器人制造商库卡。7月,美的宣布收购意大利空调企业。6月,美的集团收购日本东芝一案刚刚尘埃落定。

商务部公布的数字显示,今年前7个月,我国内地对中国香港、东盟、欧盟、澳大利亚、美国、俄罗斯和日本7个主要经济体的投资达750.9亿美元,占同期对外直接投资总额的73.1%。并购成为对外直接投资的主要方式。1~7月,我国企业共实施海外并购项目459个,涉及63个国家和地区,涵盖信息传输、软件和信息服务及制造业等15个行业,实际交易金额543亿美元,占同期对外投资总额的52.8%。

更加关注高端制造投资

今年前7个月非金融类对外直接投资达1028亿美元,增长61.8%。其中欧美发达国家的高端制造业成为我国对外直接投资的热点。专家表示,在中国对外投资不断增加的同时,投资方向和形式也在不断发生变化,向多元化、高端化发展。高端制造业是中国资本关注最多的一个领域。

近年来中国企业赴美并购高端制造业的步伐不断加快。例如,大连机床集团投资上千万美元,全资收购了美国机床制造业知名公司英格索尔生产系统公司,成立了大连机床集团英格索尔生产系统公司,主要从事组合机床的生产和销售;中国深圳集装箱北美公司收购美国一家集装箱拖车生产企业。收购完成后,通过改造升级生产效率得到很大提高;陕西秦川集团在密歇根州收购了一家美国拉床生产企业及其子公司。通过结合秦川集团在切削方面的技术优势,企业目前运转正常,除继续生产机床产品外,还将销售秦川公司产品。

万向美国有限公司总裁倪频表示,和其他中国企业一样,万向集团目前也在向高端制造业挺进。2014年万向以1.49亿美元收购了美国特拉华州的菲斯克公司,后经调整、改造、升级组建了卡玛电动车公司,按计划将生产豪华型跑车,目标是进军美国的高端电动车市场。倪频深有感触地说:“在国外并购,有三个方面一定要用心:第一,调研要做足,瞅准时机下手并购;第二,目标企业要同国内产业有联系、能互补;第三,要着眼长远。”

商务部中国服务外包研究中心副主任邢厚媛表示,今年以来,我国企业海外并购,特别是制造业,对全球产业链的重构发挥了重要的作用。在互联网和智能制造等新技术革命推动下,全球产业结构重组在加速进行,发达国家跨国公司继续剥离非核心业务,使我国企业在制造业的多个领域开展并购,获取专利技术、品牌、营销渠道,在全面提升我国制造业发展能力的同时,推进了中国这个世界最大制造业基地与全球产业体系的融合。

“要认识到随着中国综合国力的提升,境外并购已经成为中国企业‘走出去’高水平参与国际分工合作的一种重要方式。”商务部新闻发言人沈丹阳指出,这对提升中国企业在全球价值链中的地位、服务国内经济转型升级,深化中国与世界各国互利共赢、共同发展发挥着重要作用。

并购风险不容小觑

一位不愿透露姓名的资深矿业人士向中国工业报记者分析,海外并购的风险不容小觑。以矿业为例,最大的风险就是大宗商品的周期性。在上一轮矿业黄金十年,4万亿刺激下,国内不少国有矿企也曾在海外大手笔并购。但最终事实证明,当时矿价尚未到底,不少国有矿业公司抄底抄到了腰上,最终拖累了自身业绩,亏损连连。

其次,海外并购还面临国外政治、环保、法规等多方面风险。四大矿业巨头中也不乏海外大型项目挣扎十多年耗资数十亿美元最后无果而终的案例。此外,汇率及财务风险也同样属于不可控因素。

近日在京发布的《2016年企业海外财务风险管理报告》指出,中企海外并购有效率仅有三分之一,加权跨境跨文化整合因素,只有不到20%的海外并购能够真正成功。

国资委研究中心、商务部研究院等联合发布的《中国企业海外可持续发展报告2015》也显示,我国“走出去”的企业,仅有13%的企业盈利可观,有24%的企业处于持平和亏损状态。

如果考虑到企业在投资后100天或者更长时间里面临的整合难题,包括实现协同效应,迎接跨境跨文化的挑战等,可能只有不到20%的中国企业能够通过海外并购最终实现企业价值的增长。

中国企业并购动机不明确,尽职调查不充分,决策不科学,成本收益及风险管控缺乏预案,是海外并购失败的重要原因。

中国企业在海外并购中经常遇到出价过高的问题,也就是所谓的“中国溢价”,卖方觉得中国企业有中国市场作为依托,因此并购价格经常会在合理估值的基础上再上涨。

2015年完成的交易中,被收购企业市盈率中位数达32.6倍,创2007年以来的新高;市净率2.0倍,同样是近年新高。中国企业支付的溢价中位数达26.4%,较2014年有明显上升,但仍在历史平均水平附近。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。