参考观研天下发布《2017-2022年中国废塑料行业发展现状分析及投资价值评估报告》

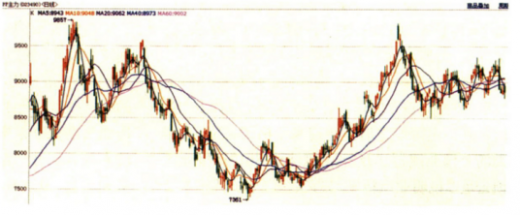

回望2017年度,聚烯烃期货主要分为四个阶段。第一个阶段,年初至2月下旬,年初因担忧原油期货因素,聚烯烃高位回落,然而由于下游春节备货以及聚烯烃上半年度集中检修的消息消化,聚烯烃价格迅速反弹;第二阶段,3月至5月期间,原油价格下跌,国内大宗商品,尤其是化工产品整体下行;第三阶段,5月至9月期间,由于原油价格反弹,商品市场回暖,且中国颁布废塑料进口禁令导致供应减少的预期,聚烯烃大幅反弹;第四阶段,9月至年底,聚烯烃库存累积,利好出尽上行乏力,价格下行,而由于原油价格及甲醇价格高位,呈现宽幅震荡走势。

2017年度,聚烯烃期货市场呈现了先抑后扬,V型反转的走势。展望2018年,未来聚烯烃期货市场大势将如何走向?

原油高位震荡,聚烯烃获成本支撑

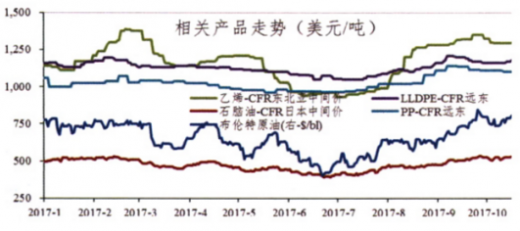

从年度聚乙烯、聚丙烯、原油、石脑油以及乙烯的价格走势来看,聚烯烃的价格与原油的波动方向大致相似,而与石脑油的价格更加相关,波动幅度小于原油。

欧佩克与包括俄罗斯在内的10个非欧佩克产油国同意继续减产九个月,将减产协议延长到2018年年底。但是欧佩克会议也要求监测委员会关注市场变化,24个参与减产协议的签订国将在2018年6月份举行研讨会,评估石油市场变化,对减产协议作出是否调整的判断。欧佩克延长减产协议,提振了原油市场气氛,且由于美国页岩油钻井数量开工率已经达到历史高位水平,新投资项目也需要时间释放产能,短期内产量难以爆发,因此,预计2018年度原油产能延续2017年底产能,则目前原油价格为正常区间,预计2018年度原油价格围绕60美元/桶上下震荡,对聚烯烃成本产生支撑。

供不应求,聚烯烃产业格局生变

由于聚乙烯聚丙烯产能增速放缓,而聚乙烯聚丙烯下游产品增速基本与GDP保持一致,预计2018年度聚烯烃的大逻辑由2014~2017年度的产能释放压力逐渐转变成国内供应不足,需要由进口货补足国内需求的逻辑。且由于世界范围内聚乙烯产能投产压力大于聚丙烯,国内聚乙烯强于聚丙烯的格局可能会改变。

1.国内产能释放速度有所放缓

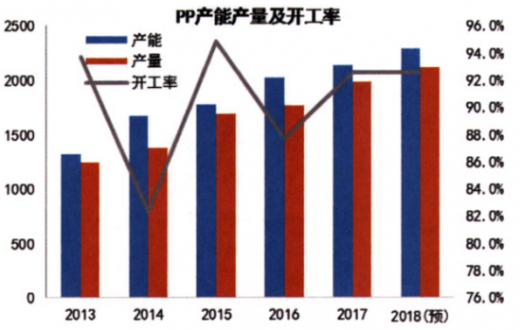

由国内开工率看,除了3~5月石化集中检修的阶段,聚乙烯、聚丙烯的开工率基本维持在85%~95%之间,开工率较高,2018年度也难以进一步提高。预计2018年度开工率不会高于2017年度,也就是说,在现有产能情况下,2018年度产量难以较2017年度有大的提升。具体的检修情况仍待2018年1月期间石化企业公布的检修计划验证。

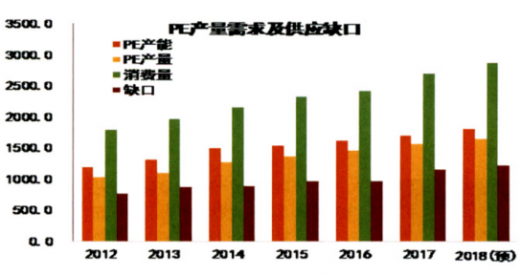

2017年度,国内聚乙烯总产能由2016年度的1615.8万吨上升到1697.8万吨,同比上升82万吨或5.1%。截至2017年12月,预估国内聚乙烯产量为1553.6万吨。2018年度预计新增产能为170万吨,且多数集中于下半年投产,按照以往经验,真正投产产能为计划投产产能的一半至三分之二,预计2018年底投产产能为100万吨,总产能1797.8万吨。预计2018年总产量为1645.1万吨。

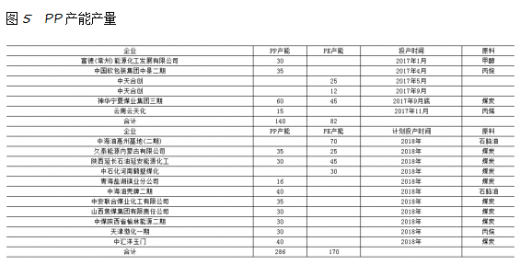

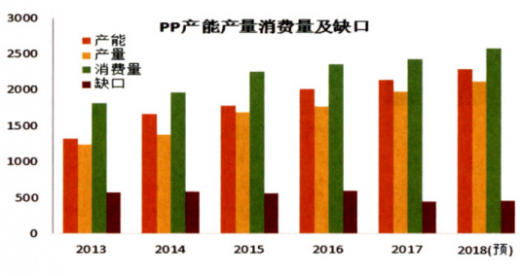

2017年度国内聚丙烯总产能为2138万吨,同比2016年的2018万吨上升120万吨或5.9%。截至2017年12月,预估国内聚丙烯产量为1979万吨。2018年度计划新增产能为286万吨,按照往年惯例,假设实际投产产能为150万吨,总产能2288万吨。预计2018年总产量为2118万吨。

2017~2018年度聚烯烃扩能情况

2.聚烯烃下游需求激增

由于近年来快递业的发展,聚乙烯的需求也有较快的增长。预估2017年度聚乙烯表观需求量为2697.1万吨,比2016年度的2415.9万吨上升281.2万吨或11.6%,预计2018年表观需求量上升6%,则2018年聚乙烯表观需求量为2858.9万吨,缺口1213.8万吨。如果算上禁塑令增加的100万吨需求,则聚乙烯的国内缺口为1313.8万吨。缺口量较2017年再增加170.3万吨。

预估聚丙烯2017年度表观需求量为2426万吨,较2016年度的2362万吨上升64万吨或2.7%,按照6%的需求增速,预计2018年度聚丙烯表观需求量为2571.6万吨,缺口453.7万吨。加上禁塑令增加的70万吨缺口,缺口量较2017年增加76.7万吨。

进口依存度上升,聚丙烯套利窗口打开

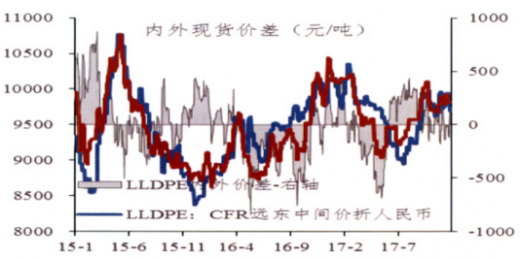

聚乙烯和聚丙烯的进口量在2014~2017年之间呈现不同的变化形式。聚乙烯月度的进口量,在3年内的周期来看,基本呈现稳定或上升态势,这与国内聚乙烯产能一直不足,需要依赖进口,且需求逐年增长的供应格局相符合,而自2017年7月中国政府公布禁止废塑料进口的决定以后,聚乙烯的进口量有一个跳跃式的增长;而聚丙烯的进口量,自2014年起即逐年下降,这与国内聚丙烯产能不断投产,使得聚丙烯的进口依赖度逐年下降的供应格局变化趋势是符合的。2016年底聚丙烯进口量有所增加,这是由于国内大宗商品价格整体上涨,造成聚丙烯进口套利窗口打开,进口量增加。预估2017年度聚乙烯进口量950万吨,聚丙烯进口量436万吨。

中国聚烯烃的投产进度暂时告一段落,但世界新增聚烯烃产能的投产逐渐开始。

2017~2018年全球聚乙烯供应出现峰值,比需求多出240万吨的能力,名义上供应压力较大。中东地区规模化的项目寥寥无几,未来4年仅有两套乙烯装置投产,能力共计134万吨/年。市场的关注点将聚焦北美。鉴于集中投产期在2018年一季度和二季度,聚乙烯最终的供应压力在2018年5~7月份。在页岩优势的带动之下,美国乙烯及其相关产品盈利能力得到了显著提升。即便在低油价下,页岩优势依然明显。企业不断追加乙烯裂解装置,同时加速了聚乙烯产能的扩张。2017到2021年前美国将新增聚乙烯产能670万吨左右,达到2200万吨/年。新增产能主要生产聚乙烯专用料。北美增加的聚乙烯产能如果按下半年开始投产和出口计算,下半年增加的量占到中国全年总进口量的20%以上。由于页岩油的成本优势,且北美也处于聚乙烯国内供应不足转为过剩的转折点,预计2018年度北美聚乙烯的价格由市场需求影响转为供给为主要影响因素,即由于供应增加,美国聚乙烯价格会下降。预计北美将成为继中东地区之后的第二大中国聚乙烯进口国。

目前中国的聚烯烃产能逐渐释放,北美未来五年即将投产800万吨/年聚乙烯产能,东北亚增加650万吨/年聚乙烯产能。而预计世界范围内聚丙烯的新增产能为750万吨/年。聚乙烯产能投产的压力大于聚丙烯,且由于国内新增产能投产速度不及国内需求增速,聚乙烯聚丙烯进口依存度有所上升,预计2018年度国际上的低价进口产品会冲击国内市场,导致国内聚乙烯价格相对下降,聚丙烯价格相对上升,聚乙烯强于聚丙烯的产业格局有所改变。2017年是全球聚丙烯产能扩张高峰期,但是总体上没有什么压力。因中国新增产能占全球总扩张的72%,所以供应压力主要在中国。2018年以后全球供应压力缓解,2019~2020年将趋于供应短缺状态。2017年全球新增聚丙烯产能372万吨,2018年新增产能293万吨,而同期净增需求分别为315万吨和335万吨。中国由于新产能供应压力,聚丙烯价格下降,大多数时间呈现进口倒挂状态,国际卖家对出口至中国意向不高,以货源有限为理由坚挺报价。从聚丙烯贸易流向上看,2015~2016年聚丙烯出口地区为中东、西欧以及印度。2017年后欧洲、印度、东南亚等地区为进口地区;东北亚进出口基本平衡。中东地区后期可能倾向于出口至欧洲。

除此之外,7月18日,中国正式通知WTO,年底开始将不再接收废弃塑料等外来垃圾。从“国门利剑”到《关于禁止洋垃圾入境推进固体废物进口管理制度改革实施方案》。在2016年中国进口的730万吨废塑料中,聚乙烯废料占据约253万吨,预计聚乙烯回料供应2017年减少60万吨,2018年再减少80万~110万吨。聚丙烯回料供应2017年减少30万吨,2018年减少50万~70万吨。回料减少造成的缺口,聚乙烯占2017年表观需求量的3.74%,聚丙烯占2017年表观需求量的2.47%。聚乙烯北美进口料预计可补足聚乙烯废塑料缺口,但供应压力主要体现在下半年,预计聚乙烯上半年、聚丙烯全年供应偏紧。这些需求预计转为聚乙烯新料需求。

自2017年7月以来,聚乙烯进口量同比上年同期大幅增加,也侧面验证了这一点。

聚乙烯的进口缺口高于2017年进口量,聚丙烯的进口缺口也高于2017年的进口量,但国际聚乙烯产能投产量多于国际聚丙烯产能投产量,预计聚乙烯的缺口可以被补足,而聚丙烯没有新增进口量补足多余缺口。因此2018年度开始,聚乙烯与聚丙烯的强弱关系可能开始转变。聚丙烯价格有反超聚乙烯价格的可能。

根据以上分析,聚烯烃上半年主要受禁塑令影响,均为紧平衡状态,而聚乙烯下半年受新增国际产能影响,可能会走弱。

目前聚烯烃价格均处于历史相对高位,但2018年初石化会公布2018年度上半年检修计划,且依惯例聚烯烃集中检修时间为春季,此时行情一般会有一波上行,除此之外,原油由于限产协议延长,价格持续坚挺,2018年一季度不排除继续宽幅震荡、重心下移的可能性。而至第二、第三季度,如果集中检修如期兑现,聚烯烃去库存,行情有较大概率反弹。预计2018年度聚乙烯震荡区间7000~9500元,聚丙烯震荡区间7000~10000元。聚乙烯震荡重心下移,而聚丙烯震荡重心上移。

图8 PE产量需求及供应缺口

价差方面,由于预期2018年聚乙烯国际产能投产较多,进口增加,预计聚乙烯的供应较聚丙烯更加充裕,因此聚乙烯的均价预计有所下降,甚至低于聚丙烯。由于聚乙烯的进口缺口较聚丙烯更加容易补充,聚乙烯和聚丙烯的供需格局产生扭转,聚乙烯的价格重心预计将低于聚丙烯。聚丙烯-聚乙烯的价差预计为500~1000元之间上下波动。具体价差波动结果由聚乙烯和聚丙烯的季节性特征以及检修情况共同决定。

资料来源:统计局,观研天下XLF整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。