参考观研天下发布《2019年中国长租公寓市场分析报告-行业深度分析与投资前景预测》

根据报道消息,在8月杭州鼎家“爆雷”之后,近期又有两家长租公寓资金链被爆断裂。这两家主要是曾被雷军看好的上海寓见及长沙的“咖啡猫”。从“房租抬升”风波到自如的“甲醛门”,再到多个公寓品牌“爆雷”,长租公寓到现在似乎进入了寒潮期。与此同时,京、上海、浙江等多省市已开展租金贷业务的监管,不少银行叫停了“租金贷”业务。

据了解,当前银行资金介入租房领域的形式主要有三种:首先,银行直接针对个人的租金贷款业务,但是与万科等房地产商合作,以建设银行“按居贷”最具代表性;其次,类似中信银行与碧桂园的战略合作,此类银行直接为房地产商提供融资需求,进行长租公寓的租赁探索;第三是以微众银行、网商银行、平安银行等为代表的与第三方中介合作提供的个贷产品。

事实上,针对“租金贷”业务,目前虽未接到监管层的明确指令性文件,但今年以来,相关城市已经进行了风险提示和监管规范。

| 2018年以来相关城市的政策 |

| 10月19日,浙江省出台了《关于促进长租公寓市场平稳健康有序发展的指导意见》。要求从事住房房源委托出租业务的长租公寓企业不得自行开办“租金贷”等金融业务,不得与无放贷资质的机构合作开展“租金贷”等业务,不得诱导承租人签订“租金贷”协议,不得为承租人提供担保等增信措施。 |

| 北京,早在8月17日,市住建委联合市银监局、市金融局、市税务局等部门集中约谈自如、相寓、蛋壳公寓等主要住房租赁企业负责人,明确要求住房租赁企业“三不得”和“三严查”,其中就包括不得利用银行贷款等融资渠道获取的资金恶性竞争抢占房源,另外,将严查不按约定用途使用融资资金的行为。8月23日,北京市住建委重申,针对住房租赁企业违规使用“租房贷”,正联合市银监局、市金融局、市税务局等部门调查取证,一旦查实,将从重处罚,联合惩戒。 |

| 8月27日,深圳互联网金融协会发布《关于防范“长租公寓”业态涉互联网金融的风险提示》,称“租金贷”业务涉嫌非法侵占他人财物,形成了资金池和期限错配,杠杆高、风险大。 |

| 9月30日,上海市金融服务办公室官网发布通知,要求上海市小额贷款公司、融资担保公司立即暂停与代理经租企业合作开展个人“租金贷”业务。同日,上海市住建委也发布通知,要求代理经租企业不得与未经国家金融监管部门批准设立、无金融许可证的机构合作开展个人“租金贷”及相关业务。 |

资料来源:互联网

长租公寓作为一种新兴业态,其痛点在于“地贵、钱贵、周转慢”,尤其面临前期投入大,回收期较长,短期盈利难的问题。其中,集中式长租公寓拿到的物业多是商业、工业物业,或地段较偏但有集中产业区的住宅物业,根据资料显示,其收益率为10%-20%,10年以内回本。而分散式长租公寓的利润率则在10%左右,具体与运营方是否囤积足够房源以及运营能力有关。面对利润较低的挑战,在此前诸多政策利好下,很多“二房东”纷纷转型,即从资产管理、金融的角度来运营公寓。不过,2018年以来,国内银行对房地产业务的信贷呈收紧趋势。

近年来,伴随政策利好长租公寓以及需求的逐步释放,多主体纷纷进军长租公寓市场。市场现有主要有6种参与主体:地产开发商、地产中介服务机构、酒店集团和金融机构、互联网公司。

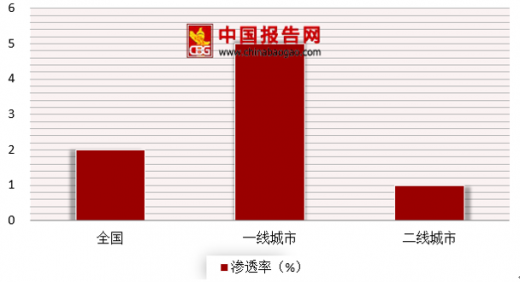

目前国内长租公寓仍处于起步阶段,行业主要聚焦在一二线城市。全国长租公寓品牌渗透率为2%,一线城市为5%,二线城市仅1%。

但随着政策的监管,市场将更加的规范。未来随着城市化进程的推进,流动人口呈现出年轻化、长期定居、家庭化流动的生存特征,将衍生更多的租赁需求。

资料来源: 互联网,观研ww整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。