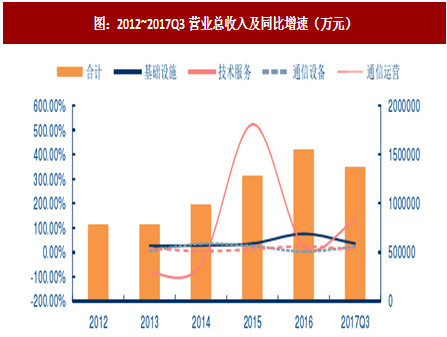

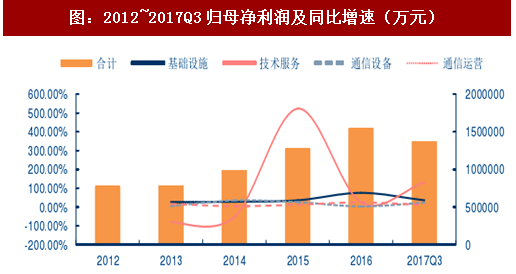

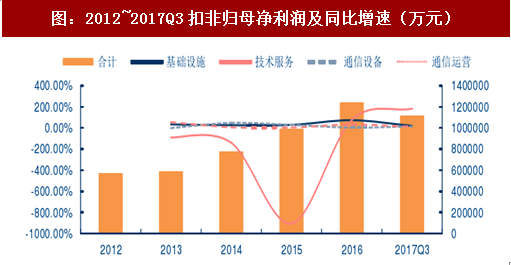

行业前三季度营业收入+24.57%,净利润+25.99%。综合CS通信分类及行业上市公司,扣除2017年3月份起上市新股及中国联通、中兴通讯、信威集团后,前三季度实现:营业收入2078.27亿元(YoY24.57%)、归母净利润137.07亿元(YoY25.99%)、扣非后归母净利润111.12亿元(YoY17.93%)。从总体看,2013~2016扣非后归母净利润增速缓慢下降,分别为3.01%/31.37%/28.13%/24.96%,需要关注部分经营承压个股的业绩风险。

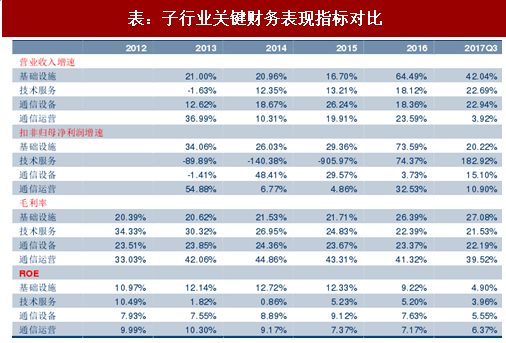

收入分板块:基础设施YoY42.04%,行业持续景气。基础设施、技术服务、通信运营、通信设备2017前三季度营业收入分别为477.64/99.46/1299.95/201.23亿元,同比增长42.04%/22.69%/22.94%/3.92%,基础设施受益业务升级增幅+42.04%,明显超过行业平均水平。

图:2012~2017Q3营业总收入及同比增速(万元)

资料来源:观研天下整理

资料来源::Wind,中信证券研究部扣非归母净利润分板块:通信设备YoY15.10%,龙头拉动板块内生增速。基础设施、技术服务、通信运营、通信设备2017前三季度扣非归母净利润分别为27.38/3.81/59.95/19.99亿元,同比增长20.22%/182.92%/15.10%/10.90%,亨通、中天等光纤光缆龙头企业业绩快速增长,拉动设备板块内生表现强劲。

2、毛利率略有下滑,期间费用率稳中有降

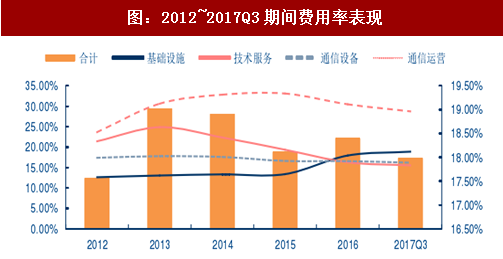

竞争加剧导致毛利率略有下滑。2017前三季度实现:综合毛利率24.96%%(YoY-0.89PCT)、期间费用率18.5%(YoY-0.38PCT)、ROE5.39(YoY-0.26PCT)。我们判断5G启动规模建网前(2017~2019上半年),行业处于典型的4G后周期,竞争加剧带来单价下降,进而影响毛利率表现,上市公司大都通过缩减费用的方式维持利润空间。

毛利率分板块:新业务持续落地,基础设施YoY+1.14PCT。基础设施、技术服务、通信运营、通信设备2017前三季度综合毛利率分别为27.08%/21.53%/22.19%/39.52%,基础设施由于加码云计算、大数据等创新业务,毛利率有所提升。

参考中国报告网发布《2017-2022年中国通讯终端行业市场发展现状及十三五投资方向分析报告》

期间费用率分板块:总体稳中有降,四季度管理费用可能上升。基础设施、技术服务、通信运营、通信设备2017前三季度期间费用率分别为18.88%/15.52%/16.18%/28.75%。从结构看企业短期借款余额增大导致财务费用上升明显,预计四季度由于集中计提奖金,管理费用可能明显增加。

ROE分板块:仍承受下行压力,运营相关终端及服务ROE回升。基础设施、技术服务、通信运营、通信设备2017前三季度ROE分别为4.90%/3.96%/5.55%/6.37%,全年预计与2016年基本持平。

3、板块估值逐渐回归,商誉累积较高

2017前三季度财务表现符合我们之前对行业周期的判断。(1)2017~2019年进入4G后周期,运营商Capex总额有所下降,各项支出管理更加精细化,行业总体竞争加剧;(2)体现到毛利率和扣非归母净利润上,前三季度财务数据均存在缓慢下行压力,预计龙头公司和中小企业经营表现分化会更加明显;(3)分板块看基础设施持续景气,通信设备由于光纤光缆拉动净利润增速触底回升。

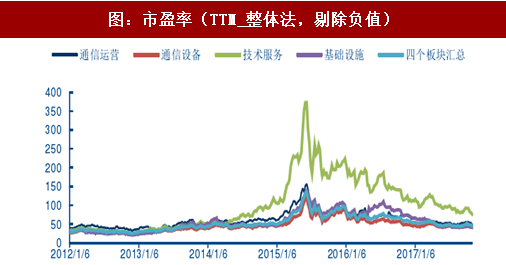

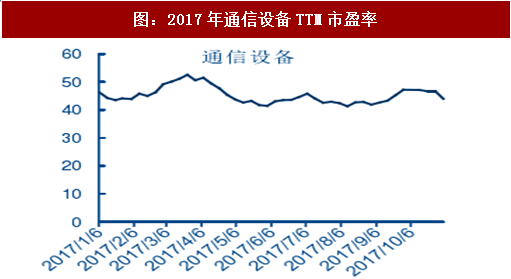

TTM市盈率(整体法)逐渐回归,目前约45倍。通信运营、通信设备、技术服务、基础设施在11月3日TTM市盈率分别为48.99/43.95/76.78/41.11,基础设施板块业绩增长明显,估值持续消化。

TTM市盈率(整体法)分板块:通信设备由于5G主题催化仍维持高位。从年初以来,通信运营、通信设备、技术服务、基础设施TTM市盈率(整理法)分别下降了25.16%/4.97%/33.72%/37.99%,业绩的增长对估值持续消化,其中通信设备整体估值基本没有变化,5G主题不断催化推高板块平均估值水平。

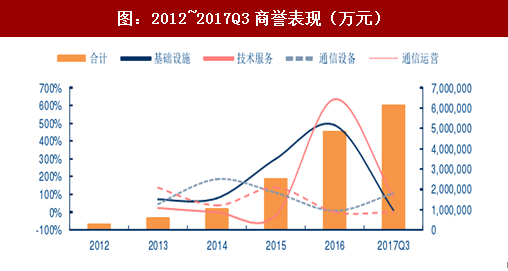

板块商誉增速放缓,绝对值仍达到年度净利润的3倍左右。过去一年重组并购监管趋严格,上市公司商誉增长明显放缓,三季度末板块商誉总值614.55亿元,相比年初增长130.33亿元。分板块看,今年通信设备公司寻求并购重组的意愿和机会增强,硬件相关产业变化值得关注。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。